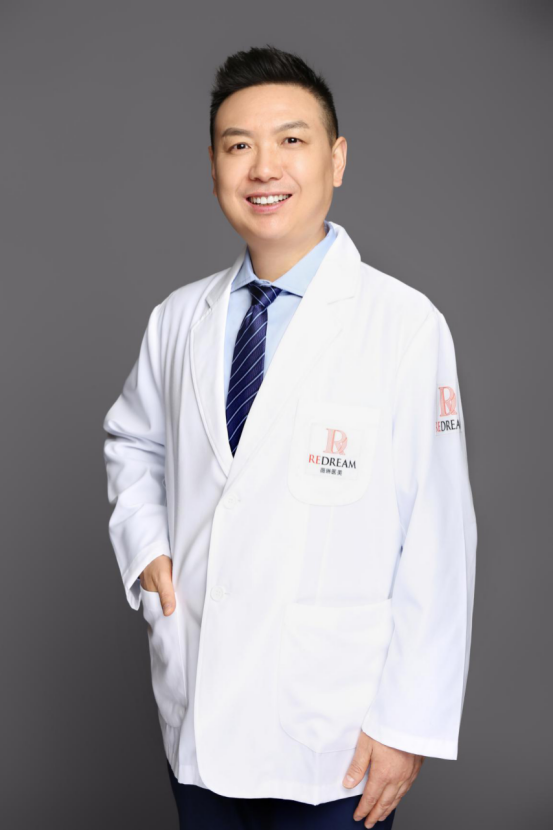

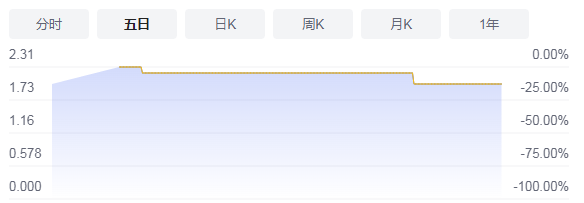

康基医疗港交所上市:开盘涨幅达91%

中国微创外科手术器械及配件(MISIA)平台康基医疗(9997.HK)今日于港交所成功挂牌上市。截至9:40,康基医疗股价较发行价(13.88港元)上涨90.56%,市值达331亿港元。公司发行2.25亿新股,募资超31亿港元,招股期间获超购逾305倍。

康基医疗此次新股发行引入高瓴资本、贝莱德、橡树资本、OrbiMed等7家基石投资者,合计认购1.65亿美元(12.87亿港元)。此次IPO联系保荐人为高盛、中信里昂证券及美林远东。

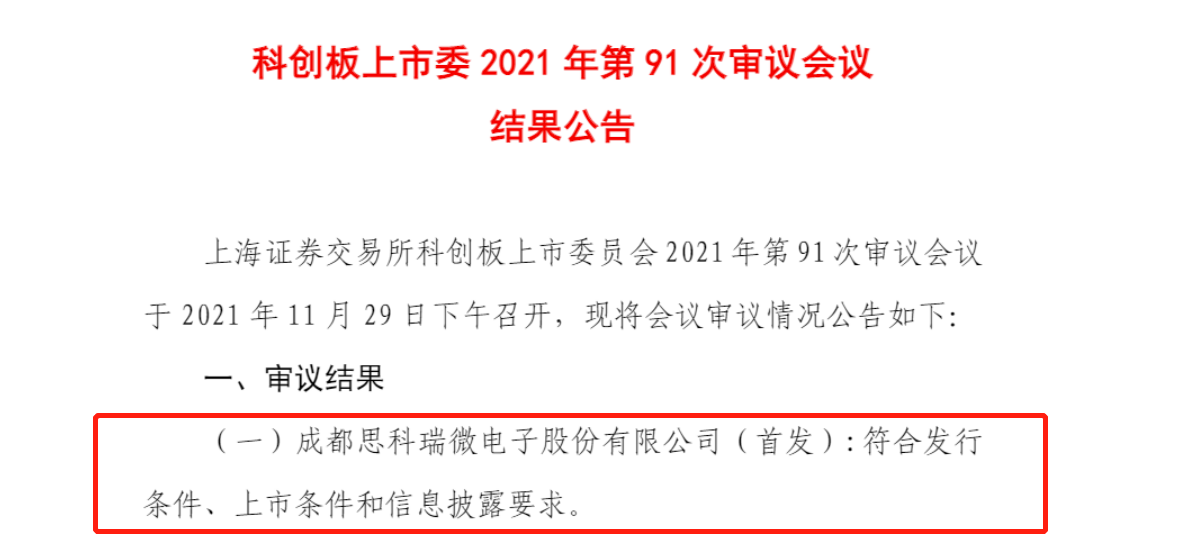

康基医疗此前曾两度试图冲击A股上市未果。2017年3月27日,康基医疗向中国证监会提交上市申请,并于同年12月27日撤回该申请,彼时的理由为“寻求机会优化公司结构”;2019年6月18日,康基医疗再次提交上市申请,后于8 月26日自愿撤回,这一次的考量为“上市时间表漫长且不确定,为了获得全球性的认可故考虑赴港上市”。

招股书显示,康基医疗是中国最大的微创外科手术器械及配套耗材(MISIA)平台,其设计、开发、制造和销售一整套MISIA主要用于妇产科、泌尿外科、普外科以及胸外科等外科专科领域,包括一次性产品和重复性产品。

招股书援引灼识咨询的报告称,康基医疗在2019年的销售收入为国内所有MISIA提供商之最,而在所有参与者(包括国际和国内参与者)中排名第四,市场占有率为2.7%。

销售模式上,康基医疗主要向国内经销商销售产品,这类经销商再将产品销售给医院或其他终端客户。此外,康基医疗还向中国医院及其他客户(主要包括将产品销售给海外ODM客户的贸易公司)出售少量产品,以及向海外经销商及ODM客户进行销售。

在2019年,康基医疗的产品覆盖中国所有省、直辖市、自治区以及其他42个国家,终端客户超过3,400家医院,包括1,000多家三甲医院。截至2019年12月31日,康基医疗的经销商超过200家,大多数是从事医疗器械经销业务的中小型独立第三方经销商。

不过,康基医疗对于经销商的较大依赖使得一旦其无法维系好关系,进而导致经销商流失后未及时找到及聘用其他或替代经销商,则可能将对收入增长的可持续性出现重大波动或减少且对业务、财务状况及经营业绩造成重大不利影响。此外,经销商本身业绩的下滑亦可能会导致经销商网络生产力的下降,并对经营业绩产生负面影响。2019年,康基医疗向国内前四十名经销商销售收入占总收入的78.0%。

此外,康基医疗还倾向于与主要学术带头人、医师、医院及医学协会互动,从而建立优质的终端用户基础,尤其在具备MIS能力的三甲医院。

核心财务数据上,2017年、2018年和2019年,康基医疗的收入分别为2.48亿元、3.54亿元和5.03亿元人民币,年复合增长率为42.6%;毛利则分别为1.99亿元、2.89亿元和4.23亿元,年复合增长率为45.6%;毛利率则从2017年的 80.7%增至2018年的81.8%,并进一步增至2019年的84.1%。

收入构成来看,一次性产品为主要收入来源,在2017年至2019年之间的年复合增长率为47.8%;而重复性产品收入的年复合增长率仅为19.4%,且三年的收入占比呈逐年下降趋势,分别为19.8%、16.3%和13.8%。

另外需要关注的一点是,2017年至2019年康基医疗的研发费用分别为1048万元、1486万元和1738万元,研发投入在总收入的占比分别为4.2%、4.2%和3.5%。鉴于医疗器械属于技术密集型行业,且MISIA市场的分散化程度较高,因此研发投入的不足或许也是个不小的隐患。

IPO前,康基医疗先后获得济峰资本和TPG(德太投资)的两轮融资,两者当前的持股比例分别为7.48%和24.35%。

康基医疗表示,此次IPO募集所得资金将主要用于提升产能和制造能力;为研发活动提供资金;投资销售及营销活动;为补充及扩大产品组合及技术,推动业务增长所做的潜在战略投资及收购提供资金;以及营运资金和一般公司用途。