什么时候科创板解禁?第一波解禁潮已来!

自2019年7月22日开板至今,科创板运行即将满一周年。部分锁定一年期的首批科创板首发股份、机构配售以及战略配售股份即将解禁,科创板解禁对市场的压力将见分晓。

“科创板一周年解禁对市场是个考验,第一是对市场的考验。即有没有足够的承接力,继续保持市场的平稳;第二是对科创板公司成色的考验,是继续持有还是作为财务投资者退出,将是对科创板上市公司成色的一大检验。”上海某公募基金副总经理对第一财经表示。

业内人士表示,科创板上市股东减持新规、科创50指数以及首批科创板基金的获批等多管齐下,将有效缓解科创板首发前股份减持对二级市场造成的冲击效应。

科创板解禁潮来袭

科创板第一波解禁潮来袭。

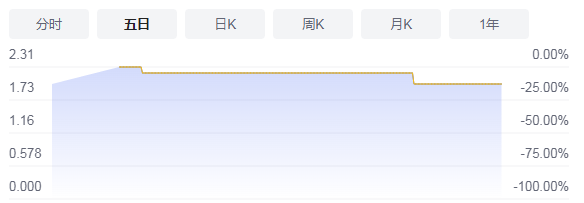

东方财富Choice的最新统计显示,截至目前,首批25只科创板股票总解禁规模达到31.6亿股,解禁市值为1790.9亿。

其中,解禁市值最大的是中微公司(688012.SH),解禁市值达到414.7亿;其次是澜起科技(688008.SH),解禁市值也高达323亿;虹软科技(688088.SH)、睿创微纳(688002.SH)的解禁市值也超过百亿。

不过,多位受访人士认为,解禁不可避免会对个股形成压力,而对市场总体而言,个股压力要大于市场整体压力。

“在目前的这个环境下,个股的解禁压力可能还不会小,一些股票的估值的确是比较高。”深圳某基金公司高管直言。

第一财经注意到,从个股层面看,西部超导、天宜上佳、虹软科技、容百科技、澜起科技、中微公司、光峰科技、睿创微纳等解禁规模占其流通市值比重较大,这些个股短期或面临较大的流动性冲击压力。

“7月22日当天科创板解禁高峰会形成供给压力冲击,流动性或将面临较大压力,短期股价或承压,并或对科技板块形成一定扰动,其中解禁规模占流通市值比重较大的个股面临调整的压力相对更大,尤其是解禁规模中创投机构占比较高的个股更需重视。”不过华泰证券也认为,持续大幅冲击的可能性较小,解禁前心理冲击(风险偏好冲击)大于实际减持效应,对个股影响大于整体股市影响。

“我认为市场能够接受住科创板解禁这个考验。从宏观角度来看,经济转型深入人心,大部分投资者能够秉持价值投资理念,继续持有这类公司;第二,从交易量来看,尽管有波动,目前的交易量承接减持我觉得是能够平稳度过的。”上述上海公募基金副总经理称。

华泰证券进一步称,相比首批创业板公司,首批科创板公司解禁市值占对应板块流通市值比重相对更大、估值(PE-TTM)相对更高、解禁收益率也相对更明显,因此科创板公司股东解禁后减持意愿有可能更强;但从公司属性、质地等方面看,科创板公司科创属性更加突出,大多属于半导体等细分赛道龙头,更具成长性、稀缺性,综合而言,首批科创板公司大规模解禁对市场形成大幅冲击的可能性较小。

中金也认为,虽然科创板首批公司解禁规模较大,占流通市值比例相对较高,但是我们认为解禁期间的实际减持压力可能相对有限,首批公司解禁对科创板可能更多为风险偏好的影响而非实际资金面的影响。

“成熟的市场,解禁是必不可少的功能之一,不能让初始股东出不来。现在股价这么高,也是二级市场炒上去的,投资者还是要正确理性看待解禁减持。”上述深圳公募基金高管表示。

最新数据显示,科创板目前总市值达到2.43万亿,流通市值4526.28亿元,流通市值占比攀升至18.63%。成交方面,过去一年中,科创板合计成交4.35万亿,近期成交额明显放大,7 月以来科创板日均成交额达932亿元。

多管齐下缓解流动性冲击

在引入长期投资者、稳定市场层面,监管层的行动有目共睹。

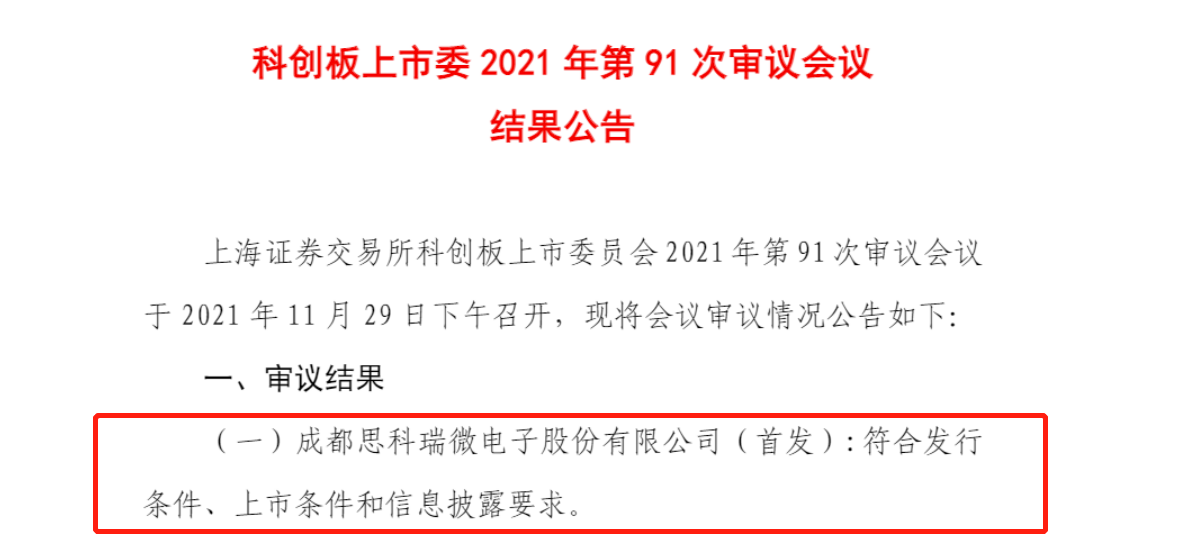

7月3日,上交所发布《科创板上市公司股东以向特定机构投资者询价转让和配售方式减持股份实施细则》,为科创板公司股东设计了市场化、多元化的退出渠道。按规定,该细则自7月22日起施行,也就是科创板首批上市公司解禁日。

第一财经注意到,减持细则明确规定询价转让的受让方应当是具备相应定价能力和风险承受能力的机构投资者,更专业的对手方将提升市场定价的合理性,发挥二级市场的价格发现功能。此外,多元化的机构投资者也能带来不同考核久期的增量资金,更大程度弱化减持可能带来的流动性冲击。

与此同时,科创50指数的推出和科创基金的获批,也有望为市场引入增量资金。

7月15日,证监会网站显示,华夏、易方达、华泰柏瑞、工银瑞信四家基金公司上报上证科创50ETF及联接基金募集申请,进度显示材料已被接收。

7月17日,南方、博时等申报的6只科创板基金获批,与过往科创主题类基金不同,这6只产品针对科创板有明确的投资比例限制,是真正意义上的科创板基金。

分析人士称,科创板询价转让和配售减持细则正式落地,以及科创板50指数正式推出、科创板基金获批等多管齐下,将有效缓解科创板首发前股份减持对二级市场造成的冲击效应。

银河证券认为,科创50指数推出,有望加速科创板投资去散户、机构化进程,由于处于科技新基建风口之下,整体较高的研发投入以及募投项目带来的高成长预期,叠加高流动性溢价,科创板享受较高估值可能会成为常态。

博时科创主题基金经理肖瑞瑾便向第一财经表示,证监会、交易所在积极出台一些政策,为市场引入长期投资者,包括个人和机构,会成为稳定科创板市场的重要力量。

对比2010年创业板首批解禁,当日创业板指数上涨4%,解禁前一周创业板指数上涨 5.04%,解禁后一月创业板指数上涨 6.3%。

“当前科创板定价存在不完善的地方,比如大家为了追求中签,可能报价有一定的偏离,但是如果引入长期投资人制度之后,可能会给长期投资人配套制度上的倾斜,要求更长的锁定期,通过以时间换份额的方式,长期投资人在科创板新股报价时会更加理性,更加贴近于市场的真实价格,加速市场的价值发现。”肖瑞瑾进一步表示。