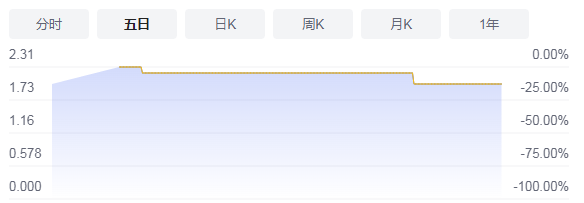

牛市之后怎么又跌了?如何投资基金才能穿越牛熊?

2020年基金发行市场火爆,但是增量资金影响究竟有多大?超过30%!

笔者统计发现,现在存续的普通股票型基金最新可查询到的净值3812亿,其中2020年新发行的普通股票型基金净值959亿,占比25%、偏股混合型基金14913亿,其中2020年新发行的5031亿,占比34%。

以上数据仅考虑了2020年新发行的基金产品,但增量资金不仅来自新发产品,还来自存量产品的申购,比如根据相关新闻(二次首发募集规模非公开数据),上周五(7月10日)二次首发的宝盈人工智能达50亿,前海开源沪港深优势精选二次首发募集规模也有约50亿。

我们从份额和净值变化的角度去观察:

由于相当部分基金产品暂未披露中报,因此第二个表格的基金份额数据有相当部分来自一季报。而在此期间沪指-9.83%,创业板指+4.10%,净值增长主要由申购而非业绩贡献。

考虑到二季度基金申购火热程度不亚于一季度,因此可以估计今年以来实际增量资金或许超过年初已有主动股票型基金规模的50%甚至更多、增量规模或超过8000亿(实际规模受仓位影响会小于该值)。

而这一影响还在持续:七月份出现了多支百亿以上募集规模的基金,且出现数支三百亿的巨无霸产品。

那么,如果牛市来了,我们应该自己炒股还是购买基金呢?

根据《在金融泡沫和冲击中的财富再分配》报告中援引的上交所数据,将家庭账户按照0-50万、50-300万、300-1000万、1000万以上进行分组,14-15年这轮牛市行情中四组的累计收益分别为:-2500亿、-420亿、440亿、2540亿,其中账户数占比达85%的0-50万家庭组损失28%,账户数占比0.5%(但资金总量与前一组相当)的收益达到31%。

而作为对比,公募基金普通股票和偏股混合在2014/2015年的收益率中位值分别为:18.5%/47.3%、23.5%/45.5%。因此可以看到:

除了少数富有投资能力的个人投资者而言,对于大多数投资者而言,购买基金是更优的选择。

那么,我们应该如何挑选基金呢?

笔者选择所有开放式普通股票和偏股混合型基金作为研究样本,做了以下三方面的研究供各位读者参考:

1. 假设基民完全踩错节奏,在牛市最高点买入,但持有至今也能翻倍的基金有什么特点?

我们可以了解到,这里面既有充分享受特定行业beta的易方达消费基金,也有行业充分分散的兴全合润。既有集中持股、长期持有的易方达中小盘,也有擅于行业轮动的万家行业优选。

值得注意的是,这些有着不同风格的基金不仅自2015年高点以来都取得了不错的收益,而且大多都有着较长的存续期,且存续期内实现了很不错的年化收益率。

这些基金经理风格不同,但都能识别自己的能力圈、坚守自己的投资理念,虽然在牛市期间不能超越市场平均水平,但从更长期的视角为投资者积累了很不错的回报。

2. 追涨强势基金,收益究竟如何?

但大多数投资者并不具备识别优秀基金经理的能力,并试图充分享受牛市带来的高弹性,追涨短期业绩表现强势的基金。

我们分别选择2014年表现最好的基金在牛市期间(2015年)、一轮牛熊周期(2015年至2018年底)的表现,由于2015年年初市场风格进行了较为明显的切换,我们再考虑选择2015年前三个月表现最好的基金在牛市期间(2015年剩余期间)、一轮牛熊周期(2015年至2018年底)的表现;

可以看到,无论是选择风格切换前的业绩表现突出的基金,还是选择风格切换后的业绩表现突出的基金,都无法在所处的牛市行情中继续战胜平均水平,而且更糟糕的是在所处的牛熊周期的后半程,大幅跑输平均水平。

3.选择有长期业绩,经过上一轮牛熊周期考验的基金经理(2007-2013年)。

可以看到,经过上一轮牛熊周期考验的基金经理在牛市行情中能跟上甚至跑赢行业,并在这一轮牛熊周期中显著超过行业平均水平。

通过以上三方面的研究,我们可以发现,如果我们能选出优秀的基金经理将在长期内为我们提供很不错的复利增长。

虽然这是一个非常难的决策,但我们至少可以通过考察基金经理在上一轮周期的表现,来获得一个超越市场的复利增长,而不是盲目根据短期表现作出选择。

根据前述数据,想必各位读者对于是否应该以及如何选择基金应该有了更客观的认识吧。笔者在此抛砖引玉,各位读者也可以做出自己的解读并进一步研究,祝各位投资人通过理性投资在长期实现复利增长。