交易所拟进一步收紧城投债发行政策

21世纪经济报道记者从多位券商投行人士处了解到,近期交易所拟进一步收紧城投债发行政策,其措施包括限制区域新增城投债发行额度、公司城投债借新还旧额度打折等,但投行人士也反馈这些政策也可能调整。

监管有收紧城投债动向

“今天(11月17日)和交易所沟通,口径又有变化。”多位债券市场人士向记者表示。有券商投行部人士称:“前述政策未见到具体文件,城投债融资的政策一向这样,几乎都是窗口指导,而且只有去报项目、去备案发行才知道能不能发。”

沪上某券商投行部负责人表示,近日在交易所上报的几个苏北区县城投债项目被叫停,一些用于借新还旧的城投债发行规模被要求打折。

“比如发债偿还到期的公司城投债,到期规模是10亿,本来预备发10亿,但现在只能发8亿,剩余的只能城投公司自筹。因为政策变动突然,这可能会对发债主体的资金安排带来压力。”前述券商投行部人士表示。

另一位券商投行人士则反馈,根据报项目的情况看,交易所主要根据区域总体存量城投债规模与当地财政收入之比来进行划分。该比例较高的区域发行城投债只能借新还旧,但发行规模要打折,有的就直接不批。

“今年城投债的政策是保存量、控增量,现在存量也面临着压缩。”一位大型券商债券融资部负责人表示。该人士介绍,其负责的中部一省会城市某区县城投债属于首次发债,原用途是归还有息债务,但目前限制通过。

有北京地区中小券商投行债券承销人员向21世纪经济报道表示,近期证监会和交易所确有收紧城投债和地产债的动向。“地产债一直很严,现在城投债是趋近于地产债的形式了。”他说。

对于监管为何要求城投债募资用途从偿还有息负债改为借新还旧,该券商债券承销人士表示,监管用意还是在限制新增公司债的规模,消化存量债券。

城投公司债发行规模大幅放缓

实际上,今年监管部门对城投公司债的监管政策整体趋严。今年初交易所和银行间交易商协会参照财政部对地方政府债务风险等级划分对城投债进行分档审理,但分档名单并不对外公布,且对于不同档位的发债主体,监管对其募集资金用途有不同的限制。比如红色档暂停发放批文、黄色档只能借新还旧、绿色档不受限制等。

所谓地方政府债务风险等级,是指财政部依据各地法定政府债务和综合债务等风险情况进行评估,将债务风险分为红色(债务率大于等于300%)、橙色(债务率大于等于200%,小于300%)、黄色(债务率大于等于120%,小于200%)、绿色(债务率小于120%)四个等级,风险依次由高到低。

“这一名单并不对外公布,并且在交易商协会和交易所内部也是保密的,仅有个别人有权限看。一般来说,项目报进去以后会有人专门比对名单,如果黄色档的发债用于补充流动资金,交易商协会、交易所就会通知主承,对募集资金用途进行修改。”沪上某大型券商债券承销人士称。

4月下旬,上交所和深交所公布公司债券发行上市审核指引。指引提出,主要从事城市建设的地方国有企业(以下简称城市建设企业)申报发行公司债券,应符合地方政府性债务管理的相关规定,不得新增地方政府债务。募集资金用于偿还公司债券以外存量债务的,发行人应披露拟偿还的存量债务明细,并承诺所偿还的存量债务不涉及地方政府隐性债务。

指引还表示,城市建设企业总资产规模小于100亿元或主体信用评级低于AA(含)的,应结合自身所属层级、业务规模、盈利情况、资产负债结构、现金流量情况等评估自身经营和偿债能力,审慎确定公司债券申报方案,并采取调整本次公司债券申报规模、调整募集资金用途用于偿还存量公司债券等措施强化发行人偿债保障能力。

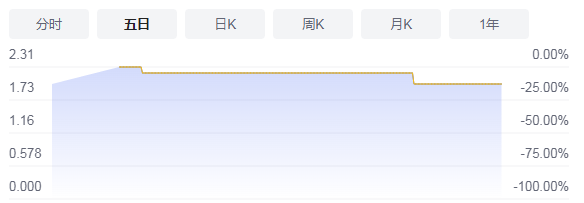

在政策收紧后,城投公司债的增长已有所放缓。数据显示,截至11月17日,今年城投公司债发行规模为1.66万亿,同比增长7%,这一增速相比上年同期已大幅放缓。

与此同时,今年终止审核的城投公司债项目明显增多。截至2021年11月17日,今年共有303个公司债项目终止审查,其中城投债项目164个,涉及金额2780.75亿元。从城投主体评级来看,AA 和AA+金额较大,分别为1348.08亿元和1058.07亿元。

从当前城投发债政策的监管逻辑来看,后续弱区域、弱资质平台面临的压力较大。考虑到卖地收入下降、15号文对城投流贷的收紧、非标融资的压降,再叠加此次城投公司债政策的收紧,多重影响下弱资质平台的流动性风险需引起关注。

(文章来源:21世纪经济报道)