市值腰斩、增速放缓 泡泡玛特让资本买账有多难?

股价一泻千里的泡泡玛特,已经从神坛跌落好久了。

11月1日,泡泡玛特披露了2021年第三季度运营数据,其整体营收与2020年同期相比取得75%-80%的正增长。其中,零售店取得40%-45%的正增长;机器人商店取得20%-25%的正增长;泡泡玛特抽盒机取得130%-135%的正增长;电商平台取得125%-130%的正增长;批发及其它渠道取得125%-130%的正增长。

泡泡玛特第三季度财报截图根据泡泡玛特的招股书数据,其2020年第三季度的总营收约为7.27亿元。如果按此计算,则泡泡玛特在2021年第三季度的总营收约为13亿元左右。

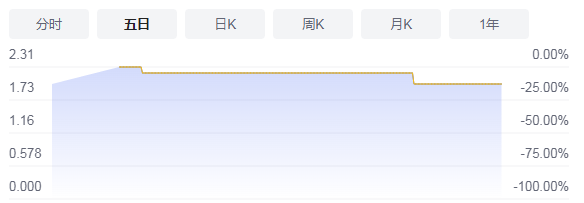

这一数据的披露就像一剂强心针。11月2日开盘后,泡泡玛特的股价一度涨超15%,截至当日收盘,其股价为每股55.85港元,总市值回升至728.98亿港元。即便如此,其总市值还是较最高峰时跌去了51%,较上市首日跌去了23.5%。

一个显而易见的情况是,自上市以来,泡泡玛特的股价一直跌宕起伏,不太受资本市场的待见。10月29日收盘,泡泡玛特的股价已跌至每股45.95港元的历史最低点,总市值也较最高峰时蒸发近六成。

有观点认为,资本市场之所以选择“漠视”泡泡玛特,一方面是潮玩赛道愈发拥挤,“IP+盲盒”打法不再新奇且容易被复制;另一方面则是投资者对泡泡玛特的业务可持续性以及商业模式存有较大疑虑。那么,总市值曾逼近1500亿港元的泡泡玛特,该如何证明自己的商业价值,重回高光时刻呢?

泡泡玛特之困:增速放缓、“盲盒热”熄火

泡泡玛特第一大IP“Molly”|泡泡玛特官网IP是泡泡玛特的核心竞争力,同时也是“IP+盲盒”打法的关键。目前,泡泡玛特运营的IP共有93个,包括12个自有IP、25个独家IP及56个非独家IP。其中,自由IP一直是创收大户,根据泡泡玛特2021年上半年财报,来自自有IP的营收到达了9.02亿元,占总营收的比例为50.9%,而Molly则是自有IP中的主要营收来源。

但从数据层面来看,Molly的营收能力正在逐渐减弱。根据泡泡玛特的招股书和2020年财报,Molly在2019年的营收为4.56亿元,占总营收的比例为27.1%,而到了2020年,Molly的营收降至3.57亿元,占总营收的比例大幅下滑至14.2%。

2021年上半年,来自Molly的营收继续下滑至2.04亿元,占总营收中的比例则由2020年同期的13.7%降至11.5%,不过从泡泡玛特披露的第三季度数据来看,Molly在2021年的营收或有望接近2019年时的状态。

还值得一提的是,在2021年上半年,泡泡玛特有4个自主IP和2个独家IP的营收均突破了1亿元,但其中位列营收前三名的Dimoo、Molly和SKULLPANDA却是收购而来。泡泡玛特的招股书显示,Molly的独家授权在中国的到期日为2026年5月9日——这是泡泡玛特严重依赖的IP之一,其曾在招股书中明确表示,公司无法确保Molly的受欢迎程度能否一直保持现有水平,如果Molly受损害或未能保持其目前对消费者的吸引力,则将面临没有替代品的困境。

Molly的营收下降在某种程度上也揭示了泡泡玛特增速放缓的事实。从2018年至2021年上半年,泡泡玛特营收增速分别为225.5%、227.2%、49.3%和117.7%,虽然2021年上半年较2020年同期有所回升,但相较于2018年和2019年同期超200%的增速仍有着明显的差距。

与此同时,泡泡玛特的毛利率也在下降。2021年上半年,泡泡玛特的毛利率为63.0%,而在2020年上半年时,这一数值还是65.2%,其主要原因是由自主产品毛利率下滑所致。

一个与泡泡玛特增速放缓相对应的社会现象是,“盲盒热”正在熄火。而这样的现象在泡泡玛特的财报中也有所体现。从会员复购率层面来看,已由2019年上半年的58%降至2021年上半年的49%,这也意味着,消费者对于盲盒的新鲜感和热情已经开始下降。

一位95后潮玩爱好者向DoNews(ID:ilovedonews)表示,盲盒已经对他渐渐失去了吸引力,起初还会为了喜欢的盲盒去泡泡玛特店门口排很久的队,但现在感觉没什么意思,“周围很多人都‘退坑’了”。

有越来越多的消费者正回过神来——在开盲盒的瞬间充满了不确定性和惊喜感,这让开盲盒成了刺激又紧张的“冒险”,而这种“冒险”又会让消费者对购买盲盒、开盲盒的行为产生依赖,甚至上瘾。但现在,这股由泡泡玛特掀起的“盲盒热”正在退潮。

在微博、小红书等各大社交平台上,对盲盒的信仰和耐心渐失的消费者大有人在,甚至有大V将购入的数百个盲盒廉价打包售出。其中,产品瑕疵多、溢价严重、被质疑交智商税、失去兴趣是主要原因。

探索新增长曲线:推出珍藏系列、加速布局线下和扩大投资

图源:泡泡玛特官网泡泡玛特也意识到了消费者对于盲盒的新鲜感和热情在渐渐冷却,于是推出了MEGA珍藏系列试图重新挽回喜新厌旧的消费者的芳心。

MEGA珍藏系列主推400%(高28厘米)和1000%(高70厘米)两种规格的大号娃娃,这种大号娃娃全球限量发售,需要抽签获得购买资格,价格最高达到4999元,在二手交易平台闲鱼上更是有人标出了89999元的天价。

推出更大更贵的娃娃,能成为泡泡玛特的新增长曲线吗?

泡泡玛特在2021年上半年财报中透露了一些关于MEGA珍藏系列的情况:6月发售的MEGA珍藏系列Space Molly×海绵宝宝联名款,一经推出便迅速引爆市场,其中1000%限量发售3000体,以抽号的形式购买,吸引了超过100万人次的参与。

在半年报的业绩会上,泡泡玛特董事长王宁也强调,“MEGA珍藏系列受欢迎程度超出预期,将是后续泡泡玛特的重点IP。”

MEGA珍藏系列似乎也很给力。8月中旬,泡泡玛特推出了MEGA珍藏系列Space Molly西瓜和Space Molly太妃糖两款产品,仅在天猫一家电商平台上就有超过98万人参与产品抽签,其中,1000%规格的共限量发售了1312个,400%规格的预售15000个,在上线1秒后均显示已售罄。

根据泡泡玛特披露的2021年第三季度的运营数据,MEGA珍藏系列也取得了不错的市场表现,其中,1000%规格的款式已吸引超过800万人申请,创造了超过5000万元销售额。

在上述潮玩爱好者看来,以抽签的方式人为制造稀缺性虽然吸引了不少眼球,但从长远来看,仍止不住消费者对于泡泡玛特的热情渐渐冷却。

事实上,泡泡玛特也意识到了这一问题,但解决办法无非是扩宽广度和深度,MEGA珍藏系列的推出则被视为一次拓宽深度的尝试,旨在拉长IP的生命周期。而在拓宽广度上,泡泡玛特则选择加速开店以触达更多受众。

来自艾媒咨询发布的《2021年第一季度中国潮玩行业发展现状及市场调研分析报告》显示,2019年中国潮玩市场规模为204.7亿元,同比2018年增长了71.3%,受疫情影响,2020年中国潮玩市场规模增速有所下降,市场规模为294.8亿元,预计2021年中国潮玩市场将增至384.3亿元。

虽然市场庞大,但集中度却很低。弗若斯特沙利文的报告指出,2019年,按零售价值计,泡泡玛特在中国潮玩市场中排名第一,但所占市场份额仅为8.5%。这意味着泡泡玛特尚未成为行业寡头,中国潮玩市场仍有广袤的待开发空间,而开店就成了行之有效的方式。

仅2021年第三季度,泡泡玛特的新增门店数量就已超过了2021年上半年的新增门店数量。

根据运营数据,泡泡玛特第三季度新开了35家线下零售门店,从215家增至250家;新开机器人商店210家,从1477家增至1687家。而今年上半年,泡泡玛特新增线下零售门店32家、机器人商店126家。

潮玩之外,泡泡玛特也在加码其他潮流细分赛道,如投资了十三余、Solestage和猫星系,三者分别主营汉服、潮鞋以及 Lolita/JK制服等泛二次元服饰。此外,还先后投资了国产动画《白蛇2:青蛇劫起》《新神榜:哪吒重生》,布局内容制作领域,试水电影衍生品。

进军主题乐园,泡泡玛特胜算几何?

“我自己觉得五年以后,我们有可能是国内最像迪士尼的公司,但是最像迪士尼不代表我们会像它一样去拍电影,而是我们也将成为一个拥有多个IP的大型集团。迪士尼是通过电影这种艺术形式让IP走进大家的生活,我们则是通过我们自己的方式让IP为大家带来美好和快乐。”2018年,泡泡玛特董事长王宁曾在回应“如何定义泡泡玛特”时如是表示。

而现在看来,泡泡玛特对标迪士尼的计划正在向前推进。天眼查数据显示,8月23日,泡泡玛特新增投资企业北京泡泡玛特乐园管理有限公司,业务范围涵盖城市公园管理、游乐园、游艺娱乐活动等,由泡泡玛特100%持股。

然而一个无法忽视的事实是,进军主题乐园领域,对于泡泡玛特而言道阻且长。

IP和故事是主题乐园的两大基础能力,IP可以为故事提供一个角色和载体,而故事则可以使IP变得生动、丰富和立体,从而更好地与消费者进行情感连接,因此,只有IP没有故事的现状让泡泡玛特一直以来承受了不少来自外界的质疑。

一个可以列举的例子是米老鼠和唐老鸭。早些年,米老鼠和唐老鸭先是通过动画片的形式将IP牢牢地刻进消费者心中,然后再通过漫画、周边、手办等方式继续加强这一IP在消费者心中的地位,最后通过迪士尼乐园持续与消费者产生更为鲜活和真实的互动。反观泡泡玛特的Molly,这一IP只是一个单纯的形象且讲不出自任何故事,也就很难和消费者产生情感连接。

简而言之,泡泡玛特的IP更像是本末倒置。迪士尼运营IP的方式是从内容到商品,因而更具生命力和商业价值,而泡泡玛特运营IP的方式则是直接商业化,具有较强的不确定性和可替换性。

退一步讲,即便是泡泡玛特成功在主题乐园赛道上站稳了脚跟,那么后续庞大的运营支出也会使其举步维艰。

有统计数据显示,筹建了20年的北京环球影城包括周边基建在内的投资已超过千亿人民币,而上海迪士尼自2017年起连续4年折旧摊销成本均超过20亿人民币。另据中信建投预测,北京环球影城的回本周期需要约4年之久。

不仅如此,主题乐园的盈利也很困难。中国主题公园研究院院长林焕杰曾表示,目前国内主题乐园的门票收入约占70%,二次消费占30%或更低,而国外的主题乐园则相反。主题乐园占地面积大、建设成本高,回报周期长,市场同质化程度高,如果不能盈利,就无法翻新、更换游乐设施,也会让主题乐园陷入恶性循环之中。

目前来看,以泡泡玛特的体量似乎很难撑得起主题乐园业务的发展。相比进军主题乐园,泡泡玛特或许应该先想一想,如何才能把去掉盲盒标签后的潮玩卖明白。

(文章来源:DoNews)