宁德时代不是第二个茅台

贵州茅台一直是A股津津乐道的神话。当年,茅台股价在600多元时,看空的声音就不绝于耳,而如今股价却超1700元,最高时期还突破了两千元。茅台给很多人上了一课,仿佛在告诉大家:A股一切皆有可能。至今仍有不少投资者后悔自己当初“格局小了”。

这两年,新能源风起,宁德时代就此成为A股标杆式的“网红股”,股价伴随着各种声音一路飞涨。如今,新能源推进的大趋势依然在风风火火地进行着,宁德时代也愈加备受青睐。如今猛烈的发展势头和行业霸主地位,让不少投资者看到了当年茅台的身影,笃定宁德时代将会成为下一个茅台,股价与其比肩甚至超越。

依照宁德时代目前的实力和行业高景气度,其后期成长的确颇具想象空间,但从一些角度看,宁德时代发展路径其实与茅台并不相同,因此很难将茅台的成功完全复制到宁德时代。

回调风险更高

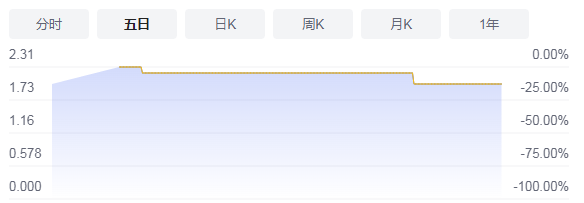

从估值角度来看,宁德时代成长过程中的回调风险其实比茅台要大。

东方财富Choice数据显示,宁德时代上市至今估值长期维持在高位,其市盈率TTM(扣除非经常性损益)超80%的时间都是在50倍以上,目前估值约为144倍,平均估值高达112.05倍;而贵州茅台在上涨过程中,估值普遍不高,即使如今股价达到了1700多元的“惊人”程度,估值也保持在45倍左右,平均估值为31.52倍,仅有宁德时代的三分之一不到。(图一、二)

图一:宁德时代上市以来市盈率TTM(扣除非经常性损益)

数据来源:东方财富Choice

图二:贵州茅台上市以来市盈率TTM(扣除非经常性损益)

数据来源:东方财富Choice

当然,两家企业的上市时间长短差异巨大,宁德时代目前估值趋势其实与2008年6月之前的茅台较为类似。由图二可以看到,茅台上市前期估值也有两次明显飞跃,第一次在2005年前后,第二次在2008年前后,估值也达到了100倍以上,而第二次巅峰之后便快速下滑,从2008年6月开始进入较低估值时期,延续至今。

后期,宁德时代能否像茅台一样回归合理估值区间不得而知。但从茅台的先例来看,这一转变需要经历“阵痛”。

数据显示,茅台在2008年上半年估值回撤过程中,股价同时大幅回落,从2007年末的130多元下滑至2008年6月的80元左右,降幅约达40%。

高估值一直是宁德时代最受争议的问题。部分支持者认为,宁德时代拥有着不输茅台的行业地位和景气度,且股价与茅台还相去甚远,因此仍有较大发展空间,过分纠结估值,就像当初说600元茅台已见顶的人那样短视。而现实是,两者虽然都是各自行业的龙头与A股深沪两市“顶流”,但是两者是在不同的估值环境下成长起来的,茅台的例子并不能为宁德时代的估值风险打包票,高估值仍是悬在宁德时代头上的“达摩克利斯之剑”。

后期竞争更大

在未来竞争中,宁德时代的压力也比茅台更大,主要原因是两者行业性质不同。

据多位业内人士分析,白酒是一个品牌驱动型行业,谁拥有高知名度和市场认可度,谁就拥有宽广的护城河,并且这种品牌效应有着很强的惯性,一旦形成普遍认可,会自动随着日积月累、口口相传深化影响力。如今市场反馈出的现象是,茅台即使只按照原有模式踏实酿酒再推出市场,依旧会有大批消费者主动前来买单,甚至还会出现抢购热潮。

而动力电池是技术驱动型行业,龙头企业即使能够打响品牌,在技术日新月异的行业背景下也不具备长足的惯性,需要不断升级创新产品、保证生产规模、保持营销来防止竞争对手追赶,这就需要在研发、扩产、销售等方面上持续投入大笔资金。可以说,茅台的龙头地位靠原有影响力自动发酵就能维持,而宁德时代的龙头地位并不能“吃老本”,需要源源不断的新技术新产品来滋养。

财报数据显示,宁德时代上市以来的2018至2020年,研发费用分别为19.91亿元、29.92亿元、35.69亿元,占当期营收比例分别为6.72%、6.53%、7.09%,整体逐步升高。茅台研发费用则均不足1亿元,占同期营收比例不到0.10%。

销售上,宁德时代三年销售费用分别为13.79亿元、21.57亿元、22.17亿元,占同期营收比例均在4%出头。茅台销售费用分别为25.48亿元、32.79亿元、25.72亿元,占同期营收比例3.49%、3.84%、2.68%,有所缩减,相较2013年前后6%的水平更是下降明显。作为极其依赖营销的消费型企业,茅台在鲜少做广告、销售费用没有持续增加的情况下还能拥有稳定且庞大的市场,一定程度上反映出其品牌影响力正发挥越来越大的作用。而宁德时代销售费用不断增长,2020快追平茅台,也表明动力电池企业在客户争夺上可能趋于激烈。

表:宁德时代与贵州茅台销售费用、研发费用对比

来源:东方财富Choice

扩产上,宁德时代也需要花费不少精力。今年8月12日就发布公告称,拟定增不超过582 亿元在福鼎、肇庆、常州、宁德四大基地,投建锂离子电池(动力电池)等项目,之后这一数目有所降低,但依然高达450亿元。而讲究“物以稀为贵,酒以珍为尊”的白酒行业,扩产需求并没有动力电池那样急切,资金压力也就更小。

盈利上,茅台也比宁德时代更有提价权,因为在白酒行业,性价比并不是首要考虑因素,甚至白酒与社交文化绑定之后,价格还能成为彰显产品档次的重要符号,并非物美价廉就能轻松实现层级跨越。而动力电池企业在提价时更为谨慎,多要考虑竞争对手是否会以低价趁虚而入,毕竟历史经验表明,门面再大,下游客户也不会一直隐忍供应商的各种不利要求。例如此前有汽车业人士透露,宁德时代当时坚持“先款后货”的行为惹得一众整车厂不满,期间就让对手比亚迪获得了不少机会。

事实上,储能也是宁德时代的一大筹码,其电化学储能业务比重近年来在不断增加,从2019年该业务营收占比仅有1.33%,2021年上半年就已超10%。浙商证券分析称,宁德时代是大型储能项目在全球范围内为数不多的可选优势厂商,预计2021年至2023年储能销量将快速增长到14 GWh、71 GWh、70GWh,优先抢占全球市场份额。然而另有数据显示,整个储能市场中短期内以抽水蓄能为主,电化学储能市占率不足10%。

不是“锂茅”是“宁王”

说了这么多,并不是否定宁德时代潜力一定不如茅台,而是在强调茅台的先例并不能片面地为宁德时代的发展背书。

宁德时代需要更适合的一套判定逻辑。公司的首要优点就是行业受政策扶持力度更大。多国制定明确目标、连颁文件、大举投入资金已是有目共睹,此外还有“科技兴国”的愿景加身,机构的各项数据都十分乐观,企业自然顺风好行船。有业内人士曾直言,对于中国新能源汽车产业而言,能培育出宁德时代这样在全球市场站稳脚跟的企业,是非常不易的,产业内需给予充分的支持。同时宁德时代的发展对于整个动力电池产业有很大的带动效应。

此外,宁德面对的市场也更为广阔,不仅是国内龙头,更是全球出货量第一。今年6月,宁德时代发布公告称,公司已与特斯拉签订了4年的长协订单。而茅台主要市场就是国内,2021年上半年国外销售占比不足3%。

简而言之,宁德时代的综合发展预期并不比茅台低,但是也承受着比茅台更大的波动风险和竞争压力。

两拨投资者的态度也隐约地印证着这一点。从各个论坛可以看到,不少宁德时代投资者更偏向高抛低吸,跟着情绪波动赚钱;茅台投资者更乐于给其安上“长期价值投资”的头衔。

“最终能稳定股价的是业绩。贵州茅台业绩的增长稳定性毋庸置疑,而以上曾经超过贵州茅台的高股价企业,在市场大环境更迭下难以守住企业价值核心壁垒,最终跌落神坛。”经济学家宋清辉表示。对于宁德时代,投资者已不需要再用“茅”的各种标尺来衡量各个方面,寻找相似之处,将其塞入到前者成功的框架里来掩盖现有的不确定性,而是应关注宁德时代将如何下好后面每一步棋,成为真正的“宁王”。

(文章来源:股市动态分析周刊)