美债市场摇摇欲坠 美联储不敢轻举妄动

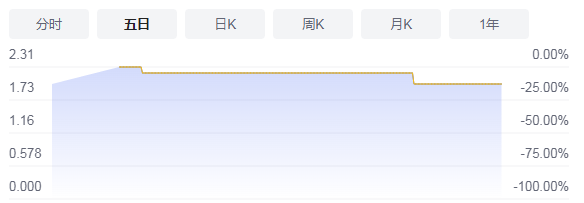

去年美联储启用宽松的货币政策,致使资本市场流动性泛滥,借贷成本大幅下降。企业则从中获利,借入了创纪录的1.75万亿美元投资级债券,比之前的峰值高出三分之一。

虽然借款人这样做可以在较长的一段时间内锁定较低的利率,但如果通胀一直得不到缓解,投资者手中持有的债券将带来更多的风险。

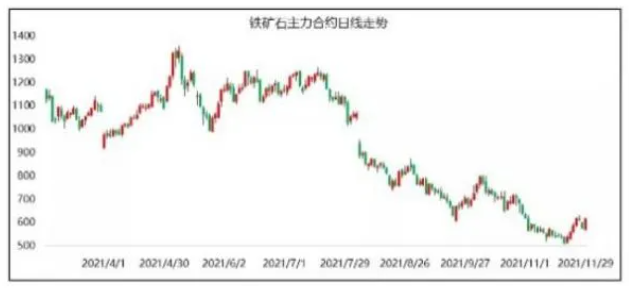

回顾2013年的“缩减恐慌”就能知道,当美联储开始收紧货币政策,债券价格就可能遭受重创。而现在通胀持续的时间更长了,这意味着债券价格下跌的可能会更糟。这可能会限制美联储收紧利率的激进程度。

债券对利率变化的敏感程度从没有这么高过,数据显示,美国投资级公司债券的平均久期(即价格对利率变化的敏感程度)从2019年的盘整位置飙升至接近历史最高水平。

在连续下跌了一周后,30年期美债收益率继续下跌5.29个基点至1.978%,这可能寓意着市场意识到紧缩的货币政策已经开始,以及通货膨胀并不是“暂时的”。

最近就有两位美联储官员表达了对美债市场的担忧。克利夫兰联储主席梅斯特和纽约联储主席威廉姆斯警告称,美国国债市场“没有应有的弹性”,即使是轻微的压力出现也可能使其崩溃。

不过,他们都不承认这是美联储的失误,美国曾经是世界上流动性最强的市场,如今却沦为政治的牺牲品。威廉姆斯表示:

在新冠疫情袭来时美联储就开启了量化宽松政策,加之国会以及美联储和其他政府机构采取的紧急措施,最终证明成功地恢复了财政部和其他金融市场的运作,避免了对经济造成毁灭性影响的金融危机,这也在提醒人们——市场的恢复力远没有那么强。

在研究这些市场混乱的原因时,有一点很清楚,那就是债券市场的混乱并不是由于经济力量引起的,而是由于市场未能按照预期的方式对这些特殊情况做出反应而导致的。

但是他并没有提起美联储手握着市场上四分之一的美债,也没有提到,自2020年3月以来,美联储一直在为美国财政部大举新债。在此过程中,美联储其实已经掌握了债券市场上唯一的边际定价权。

克利夫兰联储主席梅斯特也指责市场称:

“新冠疫情带来了大量的不确定性,许多投资者转投现金市场,甚至清空一直以来视为避险资产的美债头寸,这表明2020年3月时的‘不确定性’有多大。”

同时她还表示,由于网络的普及,越来越多的金融活动转移到银行体系之外,这就意味着信贷风险越来越高,“网络”是经济脆弱的来源。梅斯特说:

“我们只需要保证有能力监控银行系统和非银行金融部门的风险和脆弱性。”

但市场人士表示,当所有的金融行为体都受美联储监管,并且成为美债市场的主要来源时,它们就再也不是一个市场了,而是一个政治工具。

意外的是,梅斯特承认,美联储的行动并没有解决传播压力的根本结构性问题,希望美联储应尽快采取行动重建市场的功能。但问题是,市场一开始就是因为美联储而停止发挥作用。

如今,MMT理论的应用使得政府财政赤字越来越大,导致美债市场已经开始崩溃,再也没有一个公平透明的价格了。市场评论员Vince Cignarella批评称,这两位美联储官员讨论的债券流动性,实际上是美联储自己制造的问题。

(文章来源:金十数据)