杨德龙:做投资不是比拼智商的游戏 更多的是比心态

11月19日周五,沪深两市呈现出震荡反弹的走势。消费股有所回暖,特别是像白酒、医药和食品饮料,传统的消费三剑客都出现了一定的表现。本周的行情整体上还是以反弹为主,一个是前期调整幅度比较大的消费白马股开始出现恢复性上涨,另一方面是上周出现短期调整的新能源板块也逐步出现了企稳回升,验证了我在9月中旬给大家讲的投资建议:逢低布局调整到位的消费白马股,拥抱新能源龙头股,这个策略目前仍然是有效的。

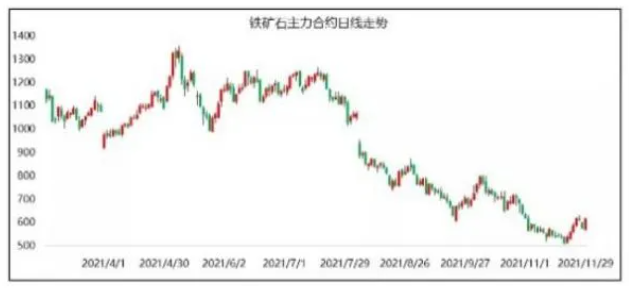

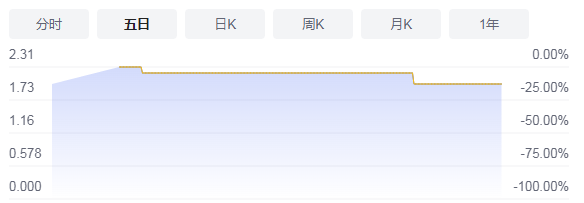

临近年底大家都在讨论跨年度行情是否出现,其实每年年底大家都会去讨论这个话题。近期很多证券公司在召开年度策略会,多家证券公司也表示跨年度行情值得期待,有可能会出现。我的理解是今年跨年度行情可能是呈现出恢复性上涨的特征,前期被错杀的一些优质龙头股在年底可能会出现一定的恢复性上涨。恢复性上涨不是快速上涨而是缓慢回升,所以要跨年度,可能会延续到春季攻势。没有只涨不跌的股票,也没有只跌不涨的股票,今年市场爆炒了周期股之后,周期股出现大跌,而消费股的话则是出现了持续的调整,现在已经开始有资金关注这些调整到位的消费白马股。所以在当前时点我们要实行逆向投资,对前期跌的比较多的优质龙头股可以考虑布局,而对于前期爆炒的一些题材股概念股,还有一些周期股则是要继续远离,只有做好逆向投资才能够真正的做好投资。

我记得芒格曾经说过一句很幽默的话,他说:“其实做投资很简单,就是要从那些绝望的人手里买过来股票,然后卖给那些过度兴奋的人。”这其实是一语道破天机,比如说在8月份市场对优质龙头股纷纷抛弃,优质龙头股大跌的时候,我在7月份发行的新基金前海开源优质龙头基金逢低进行了布局,现在三季报已经披露了,可以看到前十大重仓股都是清一色的优质龙头,主要是涵盖消费,新能源和科技互联网这三大方向,和我的策略是一贯的。

市场的短期下跌其实并不影响到企业的基本面,为什么巴菲特他不看重短期股价的波动,因为股价的波动不会改变公司的基本面,否则的话就是本末倒置了。应该说公司的基本面变化有可能会影响股价,除非是那些具有反身性的股票,比方说2008年发生了次贷危机,当时雷曼兄弟、贝尔斯登这些投行和证券公司,他们的股价下跌影响到企业的净资产,影响到企业的信誉,这会加速基本面的恶化,所以股价下跌会影响基本面。但是对于大多数实体公司来说,股价的下跌仅仅是情绪的变化,而不是影响到基本面,这就是索罗斯说的:“对于一些不具有反身性的股票,我们可以在股价非理性下跌的时候,在别人绝望的时候去配置。”

像去年3月份美股出现四次熔断,大幅下跌,当时很多投资者都为股神巴菲特捏一把汗,因为他是全世界股价下跌回撤最大的,当时最大回撤超过1000亿美元。但是巴菲特却非常淡定地说:“我投资的这些公司的基本面都没变,经营好好的,而股价下跌和我有什么关系呢,我持有的股份一股没少。”后来证明股神淡定的态度是他真正取得成功的原因,从去年4月份之后,美联储放水加上经济复苏带动了美股一波又一波的创新高。据统计今年纳斯达克指数已经是第66次创收历史新高,让A股投资者艳羡不已。巴菲特的伯克希尔哈撒韦公司的股价也是超越了45万美元,相当于去年3月份暴跌之前的高点又涨了百分之30以上。正是在历次股灾的时候,巴菲特这种淡定的态度才让他成为投资大师。而当时很多人则是被短期的下跌所吓倒,纷纷割肉自己手中的优质股票,在底部卖掉了优质筹码,和股神做的刚好是相反的。

做投资要有一份好的心态,心态甚至可能决定了投资成败的90%,此外10%才是专业。而巴菲特也说过:“投资不是一个智力游戏,不是IQ160的人就能击败IQ130的人。”他甚至幽默的说:“如果的智商有160,赶紧卖掉30吧,因为用不了太多。”其实意思就是做投资很多时候是看心态,看有没有宠辱不惊的态度。在投资上,我们知道有一个经典的书是格雷厄姆的《聪明的投资者》。那聪明的投资者到底是什么?他并不是IQ高,或者是高考考的好,或者是在美国SAT的成绩好就是聪明的人,而是要有一个控制情绪的能力,有一个淡定的心态,能够淡定的看待股价的波动。

很多在现实生活中被认为聪明的人在股市上却是非常愚蠢,比方说伟大的科学家牛顿,他在科学研究上绝对是人类最聪明的,但是在股票投资上却和普通人一样陷入到这种疯狂追逐泡沫的阶段,他投资的南海公司最终破产。他说的一句话也已经传为经典,就是“我可以精确的计算天体的运行轨迹,但是无法计算人性的疯狂。”所以在投资上很多时候比的就是心态,这一点大家要记住。

在很多时候,不要觉得自己的专业知识不够,或者是自己没有博士学历就无法投资成功。巴菲特说的一句话就证实了这一点,他说:“如果投资成功是要靠智商的话,美国最有钱的人应该是那些大学教授,因为他们的智商和知识是都是其他人比不了的。”这反过来,其实是让我们普通人也要有这种成功的希望。事实上有很多成功的投资者学历并不高,但是却获得了财富的增长,就是因为看透了投资的本质,不去关注短期的各种消息,不去关注各种股价的波动,而是更多的从企业的本质出发去做好公司的股东。我们每天听到的信息中99.99%都是噪音,除非公司的基本面改变了,除非公司的股价泡沫太大了,或者是技术进步导致行业被替换,其实好的企业都是值得长期持有的。在美股做价值投资可以取得成功,在A股同样可以取得成功,只不过在A股做投资更难。

最近有人开玩笑说在美国做投资的投资者太可怜了,基本上买了股票之后不用动,什么都学不到,股票却天天涨。然后在A股做投资,则是什么都要学,又要学政策研究又要学经济数据,虽然很多人没赚到钱,但至少学到了知识。我知道这是一种自嘲,但事实上在A股如果能够坚定不移的去持有这些白马股和龙头股,同样可以获得财富的增长。A股过去三十多年的时间,有上百家优质龙头股,涨了几十倍甚至上百倍,关键是能不能拿住。如果做短线的交易,可能竞争对手、交易对手都不是人而是机器。现在量化交易越来越盛行,要是去做短线,相当于在和机器人在赛跑,在和机器人比手速,那肯定是输的。怎么能够做到不被这些量化交易的模型割韭菜,就是要减少交易频率,通过长期持有来获利。

大家都知道前段时间有一个真实的案例,一个东北的老太太,用13年的时间实现了账户从5万到500万的奇迹,原因不是她心态好,也不是她的投资知识多,而是因为她把账户密码忘了,一直没交易,然后她投资了医药股里的长期牛股,所以才实现了财富的百倍增值。如果她天天看盘,没有忘掉密码的话可能早就割肉出局了。所以从这些案例也可以看出,我们要把精力放在研究公司的基本面上,去研究经济发展的大趋势上,而不是把精力放在盯盘上,更不要放在交易上。这样的话是养成了做价值投资的习惯,长期才能够战胜市场,实现财富的增值。当然通过配置具有价值投资理念的基金间接的来进行投资,也是一个相对比较好的投资方法。

(文章来源:杨德龙财经策略研究)