八大机构论市:蓝筹主线正逐渐清晰

本周沪指上涨0.6%,下周A股将如何运行?我们汇总了各大机构的最新投资策略,供投资者参考。

中信证券策略聚焦:蓝筹主线正逐渐清晰

进入四季度以来,经济开启了恢复期,政策处于等待期,存量投资者仍在犹豫期,市场主线进入酝酿期,随着经济恢复,政策信号明确,增量资金不断流入带动存量资金逐步加仓,蓝筹回归的市场主线会更加清晰。首先,经济层面的亮点主要在中游制造和消费,出口延续景气,中游制造和消费的恢复驱动经济在四季度起逐季改善,稳地产预期相关举措正密集推出,实质政策落地预计将以“托底不刺激”为主,相较全球来看,中国经济所处的位置风险更低,吸引力更高。其次,政策层面稳增长的方向确定,12月中央经济工作会议预计释放更清晰信号,在政策信号的等待期内,宏观流动性继续保持合理充裕,财政更加积极。最后,尽管存量投资者在对经济担忧情绪的影响下有减仓迹象,但是增量资金近期源源不断被引流至权益市场,扭转存量投资者犹豫的心态只是时间问题。配置上,建议坚定围绕“三个低位”布局蓝筹主线,重点关注基本面预期处于低位的品种,估值仍处于低位的品种,以及调整后股价处于相对低位的高景气品种。

国君策略:决胜跨年 打好防守反击战

本周市场延续温和回升趋势,我们认为当前分子端下行预期充分,临近年底分母端宽松预期加码叠加风险评价边际下行,跨年行情有望徐徐展开。1)分子端:四季度经济增长面临“破4”风险,往后看市场对2022年一二季度的经济增长运行区间仍有一定分歧,但对经济动能的持续回落已成共识。映射至上市公司盈利端,预计至2022年二季度A股盈利增速仍将持续探底。但当前市场对分子端的下行已逐步预期,业绩空窗期盈利的负向拖累有限。2)分母端宽松预期:央行15日1万亿MLF熨平资金面,年内降准的概率进一步降低。但行至年底跨年资金面压力叠加经济下行压力加大,更宽的货币空间有待在年初开启,宽松预期将再次升温。3)分母端风险评价:7月以来政策风险与地产问题带来的高不确定性多次加剧市场波动,成为市场的核心掣肘。

东亚前海策略:历年躁动行情的成因、经过和影响 兼谈今年的“冬季躁动”行情

回顾历史,基本每年年初A股都有一轮躁动行情,复盘2016年以来的躁动行情,宏观经济的企稳,流动性预期改善以及市场风险情绪升温是催化躁动行情的主要影响因素。传统的“春季躁动”源自信贷投放冲量、宏观政策预期升温和数据真空期下的市场风险偏好提升。而从结构上看,历年躁动行情的热点未必是全年行情的主线,投资者不必过度纠结于所谓的“行情主线”。站在当下时点,“冬季躁动”行情已经全面启动,投资者不应过度拘泥于所谓“行情主线”,而应把握推动行情的内在逻辑。市场结构主线将以传统行业(食品饮料、家电、金融、建材、地产)估值修复→盈利预期弹性较大行业(农业、纺织、造纸、化药等必须消费品和信息、能源基建)估值切换→高景气赛道(新能源车、绿电、军工)的估值提升顺序渐次展开。

国盛策略:行情重心偏向稳增长

年末行情确认,价值继续回暖。(一)所谓估值切换,就是当期业绩对于股价的解释力度下降,股价提前反映来年的盈利和估值预期,货币、信用双稳趋势下,对于价值股维持增持建议,大消费推荐食品饮料、航空/机场/酒店,低估值关注银行、国企开发商和优质建材龙头;(二)新基建发力方向,首推新能源基建:风光、储能、特高压;(三)业绩超预期、有望实现估值切换的半导体、元件,上游成本反转的汽车零部件、机械,以及独立主线军工。

粤开策略:“以我为主”主旋律下 紧握成长+消费双主线机会

总量方面,央行货币政策执行报告对下一阶段的货币政策与经济形势研判定调,未来货币政策面临“两难”,寻求在“稳增长”与“通胀压力可控”之间平衡。在经济下行压力加大与国内外经济形势变化之下,我们预计下一阶段政策灵活性有望提升,在“以我为主”的总基调之下,货币政策有望转向边际宽松,但仍以结构性发力为主。市场方面,本周A股主要指数走势出现震荡分化,消费板块显著回升叠加地产板块强势反弹带动沪指明显上行。成交金额环比提升但幅度不大,表明市场当前仍以存量资金博弈为主,板块轮动依然较快。沪指周线2连阳,周五大涨之后上方面临着季线的压制,我们认为后市有望成交量的配合之下在震荡中继续上行。继续看好成长+消费双主线。

海通策略:行业超额收益的周期性规律

小时候我们都听过龟兔赛跑的故事:兔子和乌龟比赛赛跑,发令枪响后兔子撒腿就跑,很快和乌龟拉开了差距。但是之后兔子开始偷懒睡觉,乌龟趁着兔子睡着的时间继续往前爬,最终缩短了和兔子间的距离并最终领先兔子到达了终点。这则寓言故事除了告诉我们“持之以恒”的重要性外,也描绘了股市中行业轮动的特征:某一段时间内总有一些行业(兔子/兔子们)相对于别的行业或者大盘指数(乌龟)跑出了超额收益,然而过一段时间后这种超额收益可能会收敛甚至转负。投资者总是希望能抓到一段时间内跑得最快的兔子们,但一场“龟兔赛跑”的跟踪还算简单,“多兔傍地走”时往往“难辨雄雌”,本文尝试用超额收益旋转图来刻画出各个行业超额收益的周期,从而为行业比较提供新视角。

安信策略:政策预期加码 市场可以更积极

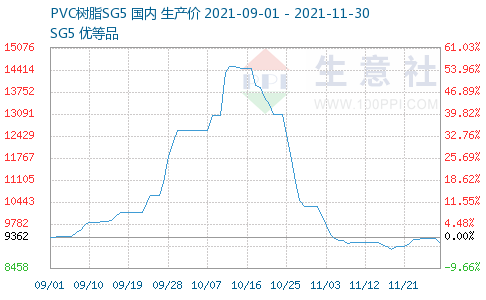

大宗商品价格回落、美联储温和Taper、中美关系阶段性缓和为A股新一轮行情的开启奠定了基础。未来市场的主要矛盾将从“类滞胀”转换为“衰退模式”,政策导向趋于宽松,政策发力的方向预计将是:财政发力前置、货币政策“以我为主”更加灵活、信贷投放稳总量重结构。从时间上看,12月中旬中央政治局会议和中央经济工作会议对明年经济政策的定调,以及11月金融数据的披露将是经济刺激政策预期明确的关键。其中最为重要的是,我们即将进入以“总量稳、结构宽”为特征的新一轮“宽信用”周期,可以更加乐观的看待市场。我们认为,在宽信用前期,低估值板块估值修复有望成为市场行情主线,国内房地产政策边际回暖、社融增速企稳回升、年末资金对低估值板块的偏好等因素是主要原因。随着宽信用政策的确认,以宁组合为代表的高景气长赛道成长股有望接力后续行情,带动市场新一轮上涨,中小盘成长、元宇宙等主题也将反复活跃。

信达策略:稳增长是季度重点 但不是年度

稳增长关键词热度的回升,历史上几乎全都出现在上市公司盈利下降期。2011年11月-2012年12月,起点在上市公司ROE拐点半年以后,一直持续到ROE停止下降。2014年3月-2015年6月,起点出现在上市公司ROE拐点前1个季度,一直持续到ROE下滑的后半段。2018年7月-2020年3月,起点在ROE下降前后,一直持续到疫情期间盈利的最低点。稳增长对股市影响大小:一看稳增长力度,二看估值水平,三看投资者结构。如果稳增长的力度,能改变经济或盈利下降的趋势,则稳增长将成为年度核心变量。2008年和2011-2012年的稳增长力度很大,基建投资同比均由很低的增速大幅抬升,由此带来了2009年和2012年经济的回升,对指数和板块风格均有非常重要的影响。

(文章来源:东方财富研究中心)