华泰证券:哪些行业近期处于资金流入状态?

摘要

综合多方资金流向情况,电新产业链仍是主要资金加仓方向

综合11月19日北向资金、融资余额、定增、减持、限售股解禁五个方向资金流观点来看,市场目前主要加仓方向为电力设备及新能源、基础化工、有色金属以及机械产业链;其次是在钢铁、煤炭、石油石化等周期方向上北向和两融资金同比持仓仍处于增加状态,只是持仓增加速度已经边际放缓;消费者服务、纺织服装、轻工制造等消费行业相比于去年同期持仓占比有所上升;最后金融板块中银行业资金净流入。市场主要减仓方向为非银行金融、房地产等金融板块,以及通信、医药和商贸零售等方向。

北向资金和融资资金在行业配置上存在分歧,关注通信行业的大额解禁

我们对资金流的评定主要以北向持股比例和融资余额占比的同比变化为依据,主要观察资金方长期配置观点。北向和融资资金目前同时看好电新产业链,都给予较高的加仓比重。不过两者也存在一定的分歧:除了电新产业链外,北向资金近期在计算机、银行、农林牧渔方向加仓比例提升,而融资余额数据在电力、汽车、交运、食品饮料行业的占比上升。产业资本方面,值得注意的是通信行业未来一个月存在较大的解禁压力,可能会对行业股价形成压制。近期电子和基础化工行业持续披露定增计划,也从侧面反映出整个行业具有较高的景气度。

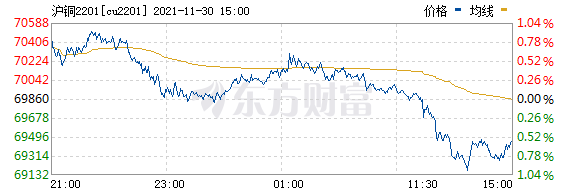

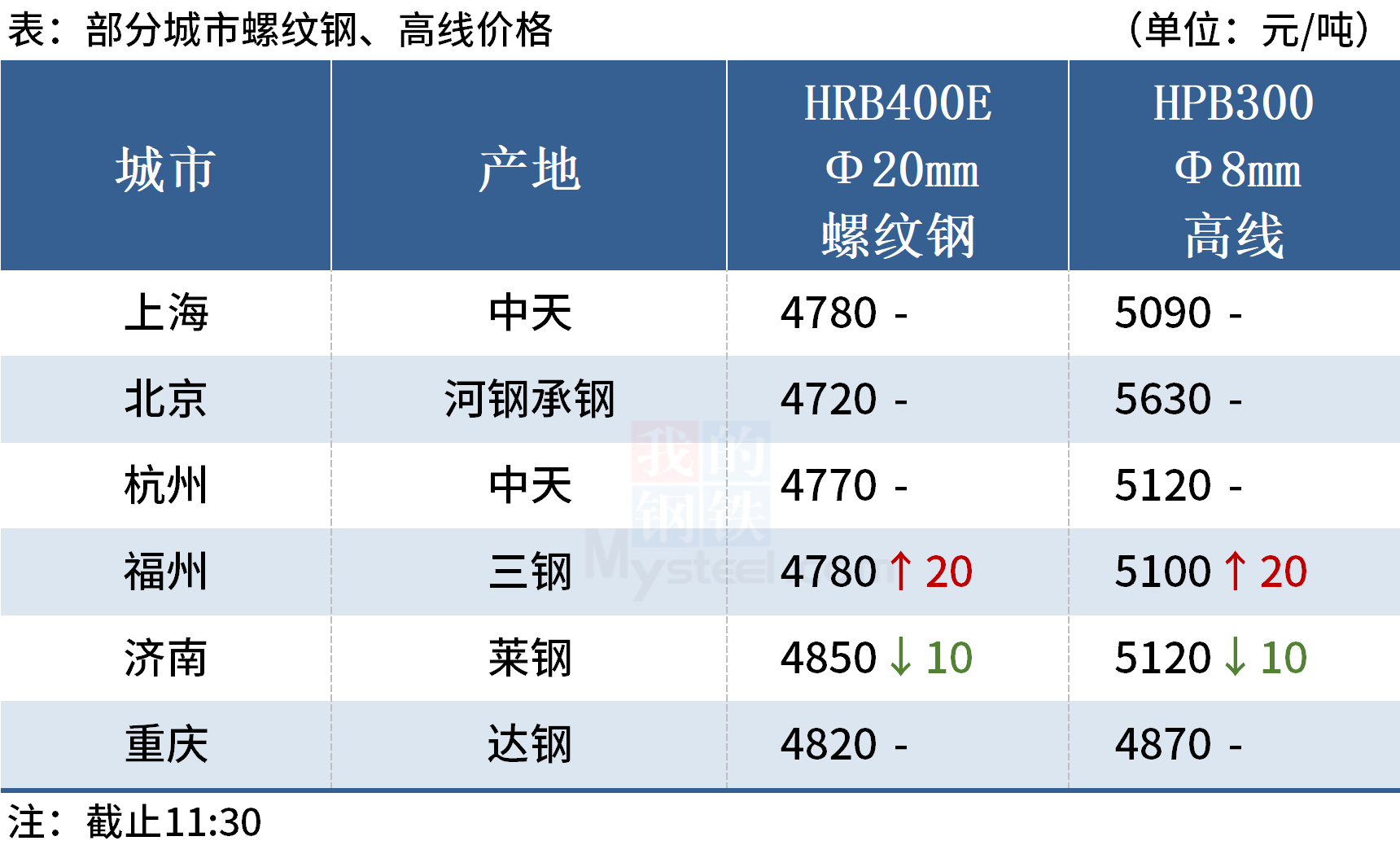

行业景气度跟踪:煤炭、酒类、钢铁、电新、饮料。

根据2021年10月31日的最新建模结果,全市场景气度大于零行业个数为23个,整个市场仍保持高景气状态。景气度打分排名前五的行业分别是:煤炭、酒类、钢铁、电力设备及新能源、饮料。上游资源型周期行业景气度仍处于高位,煤炭行业景气度上升,钢铁、有色和石化都有下滑;电新和电子行业景气度较高,电新行业属于市场主线配置方向,电子行业中报公募基金出现低配,存在较大的加仓空间。银行板块延续中报的高景气,四季度银行业属于相对保守但是安全性较高的方向。消费行业中推荐酒类和饮料行业,两个行业三季报业绩提升比较明显。

行业拥挤度跟踪:市场反弹,成交量回升较小,拥挤度不高

上周股市反弹,沪深两市日成交额连续一个月保持在1万亿以上,各行业涨跌互现,TMT行业近期涨幅较高。市场整体拥挤度不高,总计有8个行业近五个交易日出现了拥挤现象。具体到行业层面来说,建筑、轻工制造、国防军工、医药、农林牧渔、电子、通信行业成分股分化较小,资金过于集中,存在回调风险;纺织服装行业出现了量价背离现象,存在价格趋势反转的风险。

资金面指标综合得分0.33,整体谨慎看多

在《A股择时之资金面指标测试》(2021-07-02)中,我们在产业资本和境外机构投资者、境内机构投资者、境内个人投资者等各资金类型中遴选和构建代表性指标,并采用统一的择时框架进行测试,筛选出9个有效的择时指标,并基于单指标测试结果构建多指标择时策略。根据2021年11月20日最新建模结果,陆股通买入/卖出、陆股通资金净流入、融资融券交易金额、高管总增持、高管增持/减持、股票回购实施金额发出看多信号,融资融券余额变化、股票私募基金管理规模变化、新发行证券投资信托产品发行规模发出看空信号,在[-1~1]区间中,加总信号得分为0.33分,整体谨慎看多。

风险提示:模型根据历史规律总结,历史规律可能失效。金融周期规律被打破。市场出现超预期波动,导致拥挤交易。

正文

综合多方资金流向情况,电新产业链仍是主要资金加仓方向

综合11月19日北向资金、融资余额、定增、减持、限售股解禁五个方向资金流观点来看,市场目前主要加仓方向为电力设备及新能源、基础化工、有色金属以及机械产业链;其次是在钢铁、煤炭、石油石化等周期方向上北向和两融资金同比持仓仍处于增加状态,只是持仓增加速度已经边际放缓;消费者服务、纺织服装、轻工制造等消费行业相比于去年同期持仓占比有所上升;最后金融板块中银行业资金净流入。市场主要减仓方向为非银行金融、房地产等金融板块,以及通信、医药和商贸零售等方向。

我们对资金流的评定主要以北向持股比例和融资余额占比的同比变化为依据,主要观察资金方长期配置观点。北向和融资资金目前同时看好电新产业链,都给予较高的加仓比重。不过两者也存在一定的分歧:除了电新产业链外,北向资金近期在计算机、银行、农林牧渔方向加仓比例提升,而融资余额数据在电力、汽车、交运、食品饮料行业的占比上升。

产业资本方面,值得注意的是通信行业未来一个月存在较大的解禁压力,可能会对行业股价形成压制。近期电子和基础化工行业持续披露定增计划,也从侧面反应行业具有较高的景气度。

北向资金目前重点流入电新产业链、计算机、银行等方向

我们以北向资金持股市值占比同比变化为依据,观察近期北向资金流入方向。从历史统计来看,北向资金长期持股占比上升的方向具有一定的超额收益。最新的统计结果显示,北向资金目前主要加仓方向集中在电力设备新能源产业链、计算机、消费者服务和银行等方向,减仓主要在房地产、汽车、非银以及食品饮料和家电等方向。从边际变化来说,钢铁、有色、机械等行业加仓程度从高位下降,农林牧渔、消费者服务行业近期仓位逐渐上升。综合来看目前北向资金核心加仓还是集中在成长以及银行板块,周期板块加仓程度边际降低,农林牧渔等消费行业也有进行布局操作。

融资资金目前重点流入电新以及电力相关产业链

我们以各行业融资余额占全市场比例的同比增减判断杠杆资金的变化趋势。从近期的变化趋势上来看,电力设备新能源、有色金属和基础化工行业融资资金持仓占比上升幅度较大,机械、电力及公用事业以及石油石化行业居次。非银、计算机、农林牧渔、银行等行业持仓占比下降幅度较多,这些行业上融资资金和北向资金的观点出现一定的分歧。

产业资本视角,通信行业面临大额解禁,电子化工机械等行业近期定增较多

对于行业指数股价有影响的资金面维度主要有限售股解禁、定增和减持:

从限售股解禁情况来看,通信行业未来一个月将面临约4000亿元的限售股解禁,电子、电力及公用事业、汽车、基础化工行业待解禁股票金额也在百亿以上。

从定向增发的情况来看,电子、基础化工、机械、有色金属四个行业有总计在10亿元以上的定增计划公告。历史统计来说公告定增预案的个股处于景气阶段,具有一定的正向配置价值。

从减持视角来看,电子、非银行金融、电力及公用事业、医药行业近期存在总计10亿元以上的减持行为,会对股价产生一定的压制。

景气度跟踪:推荐煤炭、酒类、钢铁、电新、饮料。

根据2021年10月31日的最新建模结果,全市场景气度大于零行业个数为23个,整个市场仍保持高景气状态。景气度打分排名前五的行业分别是:煤炭、酒类、钢铁、电力设备及新能源、饮料。

从景气度视角来看,我们对于11月份的行业配置有如下建议:

上游资源型周期行业景气度仍处于高位,但是子行业间出现分化,煤炭行业景气度上升,钢铁、有色和石化都有下滑。周期行业目前拥挤度已经下降较多,现在尚难言底部。不顾整个行业赔率上升,或许存在一定的博弈机会,综合比较来看周期行业中更推荐配置煤炭行业。

关注电新和电子行业的高景气,电新行业中报业绩增速下滑,三季报又恢复高增速,高景气状态延续,属于市场主线配置方向;电子行业中报公募基金出现低配,但是三季报披露后整体业绩增速较高,值得关注后续表现。

银行板块延续中报的高景气,胜率较高;四季度银行业属于相对保守但是安全性较高的方向。

消费行业中推荐酒类和饮料行业,两个行业三季报业绩提升。历史统计来看,酒类和饮料行业处于高景气状态时跑赢市场概率较高。

行业拥挤度跟踪:市场反弹,成交量回升较小,拥挤度不高

上周股市反弹,沪深两市日成交额连续一个月保持在1万亿以上,各行业涨跌互现,TMT行业近期涨幅较高。市场整体拥挤度不高,总计有8个行业近五个交易日出现了拥挤现象。具体到行业层面来说,建筑、轻工制造、国防军工、医药、农林牧渔、电子、通信行业成分股分化较小,资金过于集中,存在回调风险;纺织服装行业出现了量价背离现象,存在价格趋势反转的风险。

资金面择时:多指标综合得分0.33,整体谨慎看多

在华泰金工择时系列报告《A股择时之资金面指标测试》(2021-07-02)中,我们将参与A股投资的资金分为产业资本和金融资本,又将金融资本细分为境外机构投资者(北向资金)、境内机构投资者(公募基金、信托、私募、券商资管、保险)、境内个人投资者、杠杆资金等大类;在各资金类型中遴选和构建代表性指标,并采用统一的择时框架进行测试。以上证指数及其同期的最佳择时策略为参照,从北向资金、杠杆资金、产业资本、信托、私募类资金中筛选出9个有效的择时指标如下,并基于单指标测试结果构建多指标择时策略。根据2021年11月20日最新建模结果,陆股通买入/卖出、陆股通资金净流入、融资融券交易金额、高管总增持、高管增持/减持、股票回购实施金额发出看多信号,融资融券余额变化、股票私募基金管理规模变化、新发行证券投资信托产品发行规模发出看空信号,在[-1~1]区间中,加总信号得分为0.33。

风险提示

1、 模型根据历史规律总结,历史规律可能失效。

2、 金融周期规律被打破。

3、 市场出现超预期波动,导致拥挤交易。

(文章来源:华泰证券研究所)