阿斯麦是好股 但现在别买!

阿斯麦(ASML.US)现在值得买入吗?

阿斯麦(ASML.US)是晶圆制造设备(WFE)市场的领先企业之一。作为唯一有能力制造极紫外(EUV)光刻机的厂商,阿斯麦在这一领域没有竞争对手。台积电(TSM.US)、三星和英特尔(INTC.US)不得不依赖阿斯麦来供应这些昂贵设备。此外,对5G、物联网、自动驾驶汽车和高性能计算的长期需求将持续推动对阿斯麦的EUV需求。

智通财经APP了解到,阿斯麦第三季度积压了大约196亿欧元的订单,其中EUV积压额为116亿欧元。因此,随着该公司产能的增加,一直到2023年初,这些都能给公司带来持续性收入。

不过,该股目前的估值已包含大量增长溢价。因此,这需要阿斯麦完美管理公司,否则股价有崩盘的风险。虽然其管理层的执行能力是可信的,但该公司2023/24年以后产能过剩可能导致的调整,也让人担心。

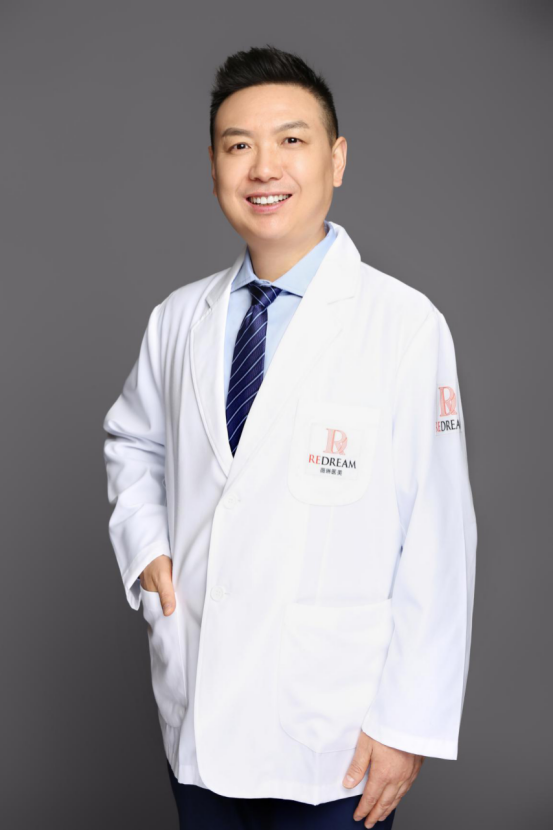

阿斯麦股票今年表现

阿斯麦股票年初至今的表现(截至11月23日)

对于阿斯麦的投资者来说,这是令人难以置信的一年。得益于支撑其行业的长期驱动因素,该股全年势头强劲。此外,鉴于其在EUV光刻领域的主导地位,投资者愿意继续支付更高的价格来持有其股份。因此,阿斯麦股票今年迄今的涨幅为65.6%,轻松超过了纳指100ETF(QQQ.US)今年迄今26.7%的回报率。然而,它在WFE的竞争对手应用材料(AMAT.US)的股票略微领先,今年迄今上涨了72.5%。

2021年,ASML表现强劲。它对未来的预测如何?

SEMI2021年终按细分市场划分的设备总量预测

阿斯麦季度收入和同比变化

对于半导体行业和WFE市场来说,今年是辉煌的一年。SEMI预计,2021年WFE销售额将同比增长33.5%。阿斯麦预计其在21财年的收入同比增长35%。鉴于到目前为止,阿斯麦从第一季度到第三季度的稳健表现,阿斯麦的预期是非常可信的,该预期也很符合行业预测。尽管阿斯麦面临供应链问题,但该公司仍预计第四季度的营收将在49亿至52亿欧元之间。

按技术划分的阿斯麦收入份额

阿斯麦EUV机器的销售数量

在过去的三年里,EUV极大地推动了阿斯麦的销售。我们可以很容易地从单位销售额的增长速度和EUV的收入份额中得出结论。在第三季度,EUV在营收中的份额仍保持在54%。此外,其代工客户已表示,他们计划进一步增加资本支出强度,以支持强劲的潜在需求。因此,我们认为EUV的收入份额将保持强劲。

然而,值得注意的是,它的DUV系统在推动阿斯麦的收入方面至关重要。因此,虽然支撑EUV强劲的长期需求是值得称赞的,但产能过剩的担忧在这个成熟的节点上已被广泛讨论。

台积电首席执行官魏哲家也讨论了未来“库存修正”的可能性。他表示:

“我想说的是,虽然我们不排除库存调整的可能性,但因为我们的技术领先地位,我们预计台积电的产能在2021年和2022年全年都将非常紧张。受益于我们潜在的5G相关和高性能计算应用的结构性大趋势,我们认为,即使有回调的可能,台积电的波动性可能比之前低迷要小。”

因此,台积电认识到,潜在的产能过剩对后节点的影响可能远远大于对前节点的影响。然而,台积电的资本支出主要集中在尖端领域,占其资本支出的80%。因此,潜在的低迷不太可能给头号代工厂造成重大打击。

此外,汽车市场的问题可能会加剧。台积电强调,它发现汽车供应链非常复杂,很难把握好。魏哲家强调:“让我特别指出,汽车供应链实际上相当长和复杂。这比我们最初想象的要复杂得多。”

就连阿斯麦也警告称,它也无法完全理解供应链中的瓶颈。虽然该公司已经尽最大努力进行建模和调查,也没有找到一个可行的答案。在回答分析师关于供应瓶颈来源的问题时,首席执行官Peter Wennink强调说:

“所以,真正的答案是我们不知道。因为,我们无法将实际上是这种需求的潜在驱动因素的所有点联系起来。有传言说,经纪商和分销商正在囤积存货以抬高价格。对于DUV的需求已经远远超出了我们的预期,其中一些是我们客户的客户的恐慌订购。但这个缺口太大了,不仅仅是恐慌订购。所以有一个我们不能完全理解的潜在趋势。”

那么,阿斯麦股票现在值得买入吗?

关于阿斯麦在前沿EUV系统的主导地位以及它将如何继续巩固其领导地位,人们已经谈论了很多。不过,投资者或许应该记住,其成熟的节点系统也推动着该公司的股票估值。

Mordor Intelligence估计,从2020年到2026年,EUV市场将以15%的复合年增长率增长。考虑到阿斯麦2021财年的年增长预期为35%,该公司预计即使在产能增加的情况下,未来的增长也会放缓。Wennink还表示,尽管不太可能在短期内发生,但是不能排除修正的可能性。

管理层有信心发布2020年至2030年11%年复合增长率的长期指引。管理层还提供了到25财年的收入可见性,预计收入在240亿 - 300亿欧元之间。市场普遍预期收入为285亿欧元,位于阿斯麦中期指导值的高端。因此,市场普遍估计,未来四年的复合年增长率为11.1%,与阿斯麦的长期指引一致。值得注意的是,这也符合Mordor Intelligence对其2020财年的估计。从2020财年到2026财年,阿斯麦预计收入将以15.3%的复合年增长率增长。因此,该公司的收入指引和市场普遍预测是一致且可信的。

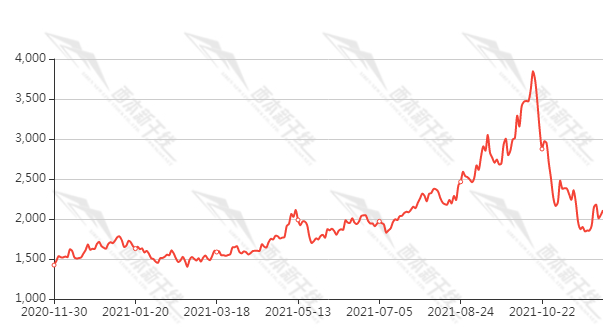

阿斯麦EV/Fwd EBITDA 估值趋势

ASML 股票 EV/NTM EBITDA 3 年平均值

阿斯麦未来明确的收入轨道,让投资者有信心继续溢价购买阿斯麦股票。该股目前的EV/NTM EBITDA为35.3倍,比其3年平均值26.9倍高出31.2%。

然而,当阿斯麦的NTM EBITDA倍数于2021年达到约33.2倍时,该股就会获得支撑。该股目前的交易价格高于该支撑位约9.3%。尽管如此,投资者仍需谨慎对待这支高溢价股票,可以选择等待更深的回调,以获得更安全的买点。

(文章来源:智通财经网)