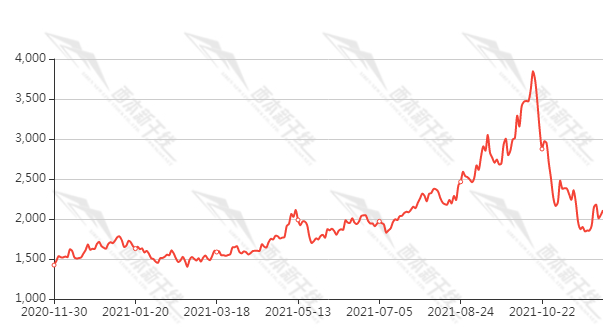

光大证券:首予阿里巴巴“增持”评级 目标价150港元

光大证券发布研究报告,首予阿里巴巴-SW(09988)“增持”评级,公司在电商业务上保持着龙头地位,云计算等新业务发展良好有望带来发展新增量;预计FY2022-FY2024GAAP归母净利1226/1581/1916亿元,对应EPS5.65/7.29/8.83元,结合SOTP与DCF估值合理市值26765亿人民币,目标价150港元。

光大证券主要观点如下:

电商领头羊,互联网龙头稳健发展:

阿里巴巴是国内电商领域的先行者,并借助其在电商领域的优势迅速扩大业务,成为集电商、物流、云计算、数字媒体及娱乐等多个领域于一体的大型互联网公司。1HFY2022,阿里巴巴实现营业收入4064.3亿元,同比增长31.61%,其中商业分部收入3514.1亿元,占总收入之比为86.5%。

零售业务持续领先,电商直播先发居上:

阿里巴巴是国内电商龙头,FY2021阿里巴巴电商平台GMV为74,940亿元,GMV优势明显。在直播电商领域,淘宝直播受益于阿里巴巴平台用户流量支持及完善的供应链基础,FY2021淘宝直播GMV超过5000亿元,2020年排名前十的直播带货主播中有5名在淘宝直播旗下,其中包括两大头部主播李佳琪和薇娅。

加码新零售,构建多维度配送产品矩阵:

2021年4月,阿里巴巴整合旗下资源成立MMC事业群(后更名为TCC),加大对社区团购业务的投入。新零售业务着眼线上线下一体化,通过社区团购、盒马以及大润发等线下商超为用户提供了“小时达”/“次日达”等多时间维度以及配送/自提等多形式的产品矩阵,丰富了用户的消费选择。

扭亏为盈,云计算业务呈现广阔前景:

云计算业务自3QFY2021持续盈利,在1HFY2022收入占总体比例达到9%。阿里云已经成长为国内外排名前列的云计算服务商,在2020年国际公有云IaaS市场占有9.52%的份额,排名第三;在2020年国内公有云IaaS市场则占有35.6%的份额,排名第一,并远高于第二名13.3%的占比。在2020年,中国云计算渗透率4.3%,相较全球7.9%的水平仍有较大差距,结合国家“十四五”规划重点关注云计算,作为云计算市场龙头的阿里云将有望进入高速发展阶段,为阿里巴巴贡献收入新增量。

风险提示:相关政策影响阿里业务发展,新业务发展不及预期,竞争加剧。

(文章来源:智通财经网)