雍禾医疗上市在即:疯狂认购挡不住暗盘破发,植发生意能否长久?

日前,准港交所上市公司雍禾医疗(HK:02279)发布公告称,公司全球发售9442.4万股股份,其中香港发售股份4721.2万股,国际发售股份4721.2万股,另有15%超额配股权。其中,公开发售获约160.06倍认购。

按发售价每股15.80港元计算,假设超额配股权未获行使,雍禾医疗将收取的全球发售所得款项净额估计约为13.567亿港元。按照计划,雍禾医疗预期股份将于2021年12月13日于香港联交所(即“港交所”)主板挂牌上市。

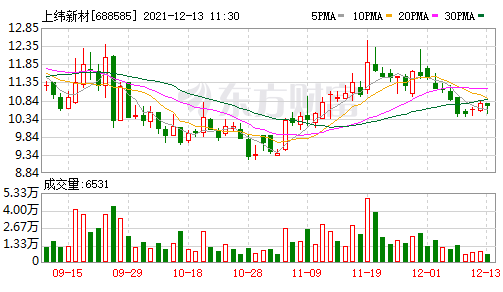

值得一提的是,雍禾医疗在2021年12月10日的暗盘已然破发,收跌0.89%,报15.66港元/股。据了解,雍禾医疗于12月10日暗盘开盘跌3.4%,后大涨至6.33%。最终,收盘价仍低于IPO发行价。

按发行价计算,雍禾医疗的总市值将达到82.16亿港元。本次上市前,雍禾医疗创始人、执行董事兼董事会主席张玉持股约42.66%,雍禾医疗执行董事兼采购总监、张玉的胞弟张辉持有5.64%的股权。

IPO后,雍禾医疗的控股股东仍为张玉,其合计持有该公司约34.91%的股份,对应身价(持仓市值)将达到28.68亿港元。同时,张辉持股4.62%,员工激励平台郅歆科技持股2.31%,中信证券(中信产业基金)间接合计持有约35.34%的股份。

上半年增收不增利,利润规模下滑四成

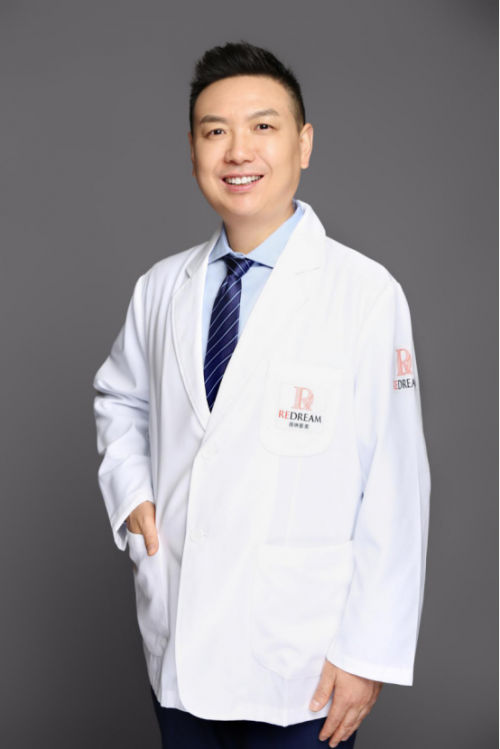

资料显示,雍禾医疗的前身——雍禾植发最早创建于2005年,雍禾医疗于2010年成立。2017年,中信产业基金斥资3亿元入股雍禾医疗,成为雍禾医疗的主要股东。时至今日,仍是前者的第一大机构股东。

此次IPO,雍禾医疗引入10家知名基石投资者,包括NCC Fund、清池资本、Hudson Bay、礼来亚洲、易方达、WT Capital等,合共认购约7.55亿港元的股份,占雍禾医疗本次发行股份的49.98%份额。

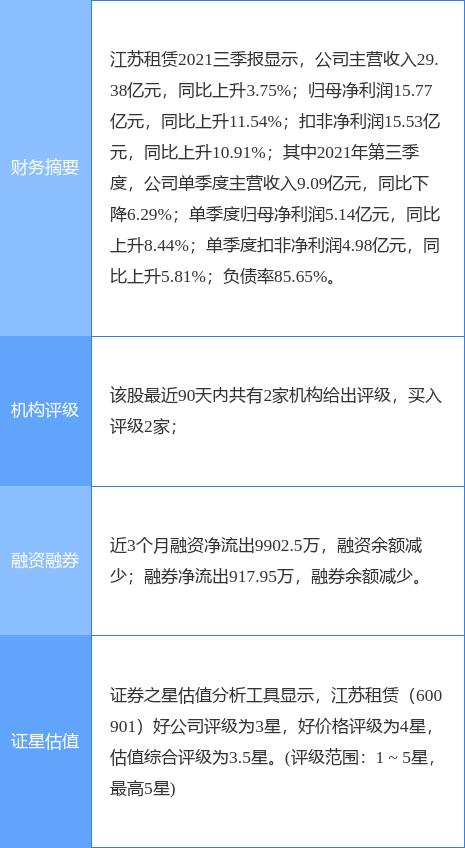

招股书显示,2018年、2019年和2020年,雍禾医疗的营业收入分别为9.34亿元、12.24亿元和16.38亿元,净利润分别为5350.0万元、3562.4万元和1.63亿元,期内均保持增长态势。

而在2021年上半年,雍禾医疗则出现增收不增利的情况。具体来看,其2021年上半年营收10.53亿元,较2020年同期的6.02亿元增长约74.9%;净利润为4044.1万元,较2020年同期的6545.9万元减少约38.2%。

根据招股书披露,雍禾医疗的收入主要来自提供植发医疗服务。2018年、2019年、2020年以及2021年上半年,其植发医疗服务收入分别为9.18亿元、11.98亿元、14.13亿元和7.90亿元,占总收入的比例分别为98.3%、97.8%、86.2%和75.0%。

而弗若斯特沙利文报告显示,预期到2025年、2030年,毛发医疗服务市场的市场规模将分别进一步增加至562亿元、1381亿元;预期植发医疗服务市场规模将在2025年、2030年分别达到378亿元、756亿元,年复合增长率分别为23.0%、14.9%。

由此不难看出,毛发医疗服务市场尤其是植发医疗服务的市场规模有望达到1000亿元,行业前景十分广阔。此外,由于消费能力提高,中国消费者日益愿意在毛发医疗服务(包括植发)方面花费更多金钱。

以雍禾医疗为例,其2018至2021年上半年每位植发患者的平均开支分别为26097元、27799元、27868及26782元,基本保持稳定。同期,其同店销售额则实现18.4%、20.0%及52.6%的增长。

营销费用成本高企,多次因广告违法被罚

值得一提的是,植发的获客成本也相对偏高,尤其是营销开支。根据《证券日报》此前报道,新生植发董事长张通表示,“现在行业的获客成本越来越高,综合获客成本平均在5000元/人”。

仅就雍禾医疗而言,招股书显示,其2018年至2020年的销售及营销开支分别为4.64亿元、6.50亿元、7.80亿元,分别占当期总收入的49.6%、53.1%和47.6%。这意味着,雍禾医疗有一半的收入都花在了营销方面。

2018年、2019年、2020年和2021年上半年,雍禾医疗用于品牌广告及效果广告开支费用分别为1.78亿元、3.65亿元、3.82亿元和3.15亿元。成本高企,是造成“植发第一股” 雍禾医疗净利率低下的主要原因。

按雍禾医疗报告期的毛利率76.7%、74%和75.1%计算,平均每个普通患者的综合成本为1.5万元至2.25万元,中位数接近2万元,且逐年增长。换句话说,尽管植发业务毛利高,但想要实现盈利并不容易。

另一方面,雍禾医疗2018年至2020年的研发开支分别为780万元、890万元和1180万元,占当期总收入的比例分别为0.8%、0.7%和0.7%,均不足1%。同期,雍禾医疗的营销费用约是研发开支的62倍、75倍、68倍。

据智慧芽数据显示,雍禾医疗关联公司北京雍禾医疗投资管理有限公司和北京雍禾植发技术研究院共拥有植发相关领域专利申请13件,其中有效8件,技术聚焦毛发检测仪、植发打孔器、毛囊提取针头等植发相关技术。

根据智慧芽数据进一步分析,国内的“植发”技术发展迅速,专利累计有近700件,从2013年开始呈现快速增长趋势,2020年植发相关专利申请量是2013年的11倍。这代表着,植发的技术竞争十分激烈。

此外,据贝多财经不完全统计,雍禾医疗以及其旗下雍禾植发门诊部因广告违法行为合计遭到处罚的次数达到26次。同时,还有门诊部因任用未取得医疗美容主诊医师资格的医师单独为患者开展医疗美容活动而遭到处罚。

其中,雍禾医疗旗下北京雍禾美度门诊部有限公司(即“雍禾美度”)曾因变造医疗广告审查批准文件,发布未经审查批准的广告内容,被责令停止发布违法广告,处罚款176.7万元,并被国家市场监督管理总局列入2018年第四批典型虚假违法广告案件。

在这样的情况下,雍禾医疗能否给予消费者安全感和信任感,仍是个未知数。而从投资人的角度来说,如果没有信任,雍禾医疗的买卖能否长久也尚未可知。

(文章来源:贝多财经)