有增有减!明星基金经理对银行股态度分化 后期银行股配置价值几何?

基金2021年四季报披露完毕。经统计,基金重仓银行板块市值占比下降,其中,不乏诸如明星基金经理张坤等对银行股进行了减仓,但与此同时也有不少明星基金经理四季度继续加码银行股且看好后期银行板块。

业内人士表示,银行股估值低、基本面风险小,基金加仓银行股,意在追求稳健投资。不过,有一部分银行股受到资金青睐而另一部分则没有,这需要区分不同银行的竞争力,建议关注基本面稳健、负债端等方面存在优势的银行。

基金重仓银行板块市值占比下降 张坤减仓明显

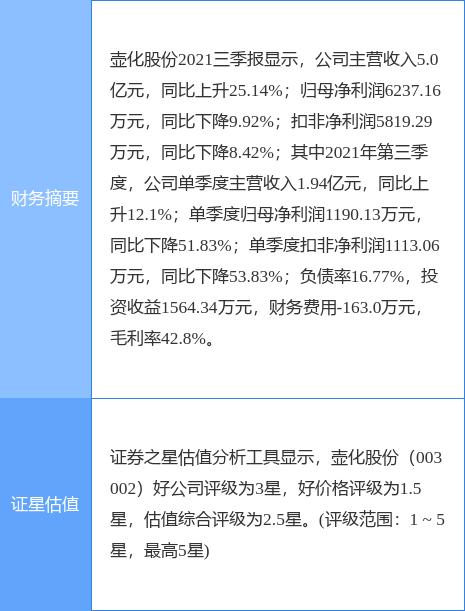

根据东财Choice统计,截至2021年四季度末,基金重仓32只A股银行,合计持股96.49亿股,较三季度末持股97.73亿股减少超亿股;持仓市值为1502.67亿元,占基金重仓股总市值的比重由三季度末的4.25%降至4.05%。

招商证券研报统计数据显示,2021年四季度主动偏股公募基金重仓银行板块占比为2.94%,环比下降0.39个百分点。分行业来看,四季度主动偏股公募基金重仓市值占比前四名为电子、电力设备及新能源、食品饮料、医药。银行板块2.9%的占比在中信一级行业中排名第10位,环比下降1名。

“2019年末公募重仓银行板块市值占比曾达到6.52%的高位,2020年前两个季度持续下2020年第三季度止跌启升,2021年第一季度回升至5.6%,2021年后三个季度占比持续下跌。”招商证券廖志明团队指出,2021年第二季度至第四季度重仓银行板块市值占比持续下行一方面反映2021年下半年市场对经济下行的预期,另一方面是主要由于个别房企流动性危机发酵,引发市场担忧资产质量。

财联社记者发现,四季度不乏知名基金经理对重仓银行股进行了减仓。“千亿顶流”张坤管理的多只基金即对部分重仓银行股进行了减持。经统计,张坤管理的易方达优质企业三年持有期混合、易方达蓝筹精选混合四季度对平安银行分别减持了1000万股、1200万股,但所持招商银行股份未有变化;另外,易方达优质精选混合对前十大重仓股之一招商银行进行了小幅减持;易方达亚洲精选股票则对港股邮储银行进行了减持。

张坤在基金四季报中表示,在四季度略微提升了股票仓位,并对结构进行了调整,增加了科技等行业的配置,降低了金融、医药等行业的配置。

宁波、常熟银行等获净增持超亿股 多基金经理看好银行板块

虽然基金总体持有银行股股份有所下降,但不乏诸多明星基金经理在四季度对银行股继续加码。诸如,百亿基金经理丘栋荣管理的4只基金产品均对重仓的一只或两只银行股进行了增持。其中,对常熟银行、苏农银行合计增持超过6000万股。

根据东财Choice统计,民生银行、工商银行、宁波银行、常熟银行四季度均获基金净增持超过1亿股;苏农银行、农业银行、成都银行获净增持数量超过4000万股。

对于后期银行板块,银华基金经理李晓星表示看好。“银行股是我们较为看好的板块,虽然2022年整体收入和盈利增速回到正常水平,但零售银行和经济发达区域的城商行依旧会保持较高增速。另外,该类银行资产质量受经济波动较小,在不良资产大规模出清后,其信用成本会明显下行,由此反哺利润增长。”李晓星在银华大盘两年定期开放混合基金四季度报告中如是说。

丘栋荣看好与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股,认为这类银行经营稳健、基本面风险较小、估值极低、成长性较高。

廖志明团队则继续积极看多银行板块。“我们认为,2022年稳增长之下,社融增速有望小幅回升,宏观利率环境类似2019年,连续两年未涨的银行板块涨幅有望比肩2019年,或达20%。近期,业绩快报大多靓丽,有望催化1月行情再进一步。”廖志明团队如是说。

“2021年四季度银行股仓位位于历史低位,相比顶点存在66%-201%的加仓空间。”中金公司银行研究团队指出,考虑到银行股估值仍然便宜、仓位修复空间较大,“稳增长”发力扭转预期,亦继续看好全年中资银行板块机会。

(文章来源:财联社)