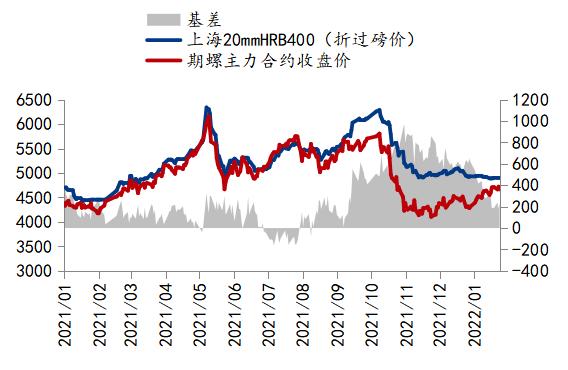

跟跌不跟涨 大A没有V

周一(1月24日)美股上演了一场深V大逆转,三大股指盘中出现最高5%的跌幅后强势反弹,道琼斯工业平均指数收涨0.3%,抹去盘中超1000点的跌幅,标普500指数收涨0.3%,纳斯达克综合指数收涨0.6%。当日涨幅最大的是罗素2000小盘股指数,盘中短暂跌入熊市后,该指数收涨2%。

A股周二延续了“跟跌不跟涨”的“光荣传统”,三大指数集体低开后收盘均受重挫,沪指跌2.58%,创下逾一年来最大跌幅,深证成指跌2.83%,创业板指跌2.67%。4409只个股飘绿,近百股跌停,今天的A股各板块一片惨绿:

“A股”和“基金”俩词也上了热搜,此前由于基金大跌“把丈母娘一年退休金”亏没了的基金经理再发微博,调侃称“丈母娘已经被迫‘长期投资’”了。有股民吐槽称:“全世界的事知道一半,全中国的事全知道,就是不知道账户怎么挣钱。”港股今日也低开低走,恒生指数收盘下跌1.67%。

分析人士认为,美联储加息缩表预期提前、乌克兰危机有所升级等外部因素仍是全球股市普跌的主因,并引发A股情绪集中释放。中信证券表示,市场情绪宣泄是短期市场波动放大的主因。“情绪底”即将到来,“市场底”渐行渐近。

就美股而言,目前标普500指数仍比1月3日触及的历史高点低8%,道指较1月4日创下的历史高点下跌约7%,纳指较近期高点下跌14%以上,仍处于回调区间。截至发稿,周二美股盘前交易时段,道指期货跌约0.5%,标普跌约1%,纳指期货跌约1.5%。

交银国际董事总经理洪灏在微博中评论称:“昨晚美股的V型反转,是虎口拔牙,还是虎口脱险?其实,很可能是拔了牙,但还没有脱离虎口。”

《巴伦周刊》认为,多重不确定因素下,美股短期内可能还会出现更严重的抛售,但股票估值本来就应该出现一些调整,可以让市场定价和投资者预期更符合货币政策和经济回归正常后的现实,波动性上升的美股市场已经进入了一个新阶段。

1月24日美股三大指数走势

空头蓄力,短期多空将继续较量

对美联储收紧政策的担忧以及俄罗斯和乌克兰紧张局势升级是昨日美股盘中大跌的主要原因,由此引发的恐慌情绪导致恐慌指数VIX一度大幅升至38.94,触及2020年10月以来的最高水平,后来回落到了29.90。

最近美股市场情绪变得更加悲观。AAII全美投资者情绪调查显示,上周多头比例降至21%,为18个月以来的最低水平。另一个衡量更短期投资者情绪的指数Hulbert Stock Newsletter Sentiment Index也显示看跌的人更多。自今年年初以来,标普500看跌期权/看涨期权比率大幅上升,说明交易员现在以防守为主。

虽然美股最终以上涨结束了周一的交易,但《巴伦周刊》认为,接下来可能还会出现更严重的抛售。首先,从周一的交易情况可以看出,空头已经准备好全力出击,当日下午交易时段三大股指都出现了幅度在3%以上的大跌。其次,标普500指数收于4410点,仍低于200日移动均线这一关键水平,说明市场参与者仍不愿意在更长时间内以与均线一致的价格买入股票。

极讯(Instinet)首席市场技术人员弗兰克·卡佩莱里(Frank Cappelleri)正在判断股市再次开始持续上涨的时间,但他指出:“目前股票的单向交易令判断这一时间变得更困难”。《巴伦周刊》认为,这主要是因为美联储最终会采取什么样的行动仍令人担忧,虽然加息预期在一定程度上已经被消化,但市场并不容易一下子就适应这种前景。

22VResearch创始人丹尼斯·德布斯谢尔(Dennis Debusschere)说:“一些人认为美联储在本周的政策声明里暂时不会加入更多”鹰派“言论,从而给股市上涨带来催化剂,但在经济增长放缓背景下,不管美联储说什么,重点仍会聚焦于遏制通胀,多头在短期内不得不继续和空头展开较量。”

熊市不会来,风险/回报吸引力上升?

有分析认为,美股最近的下跌是由恐慌情绪导致的暂时性回调,虽然回调会持续一段时间,但股市并不会跌入熊市,因为熊市通常是由信贷危机引发的衰退或油价大幅上涨引起的,分析师人士预计短期内这些情况都不会发生。

《巴伦周刊》还指出,历史数据显示,当空头比例达到和目前相当的水平时,接下来股市回报为正,让人想起巴菲特那句著名的话:别人贪婪时我恐惧,别人恐惧时我贪婪。

Truist Advisory Services联席首席投资官基思·勒纳(Keith Lerner)说:“我更愿意从风险/回报的角度看问题,过去几周股市的风险/回报吸引力上升,当市场情绪低落时,只需要一丁点好消息就能获得很大的提振。”

瑞穗(Mizuho)经济学家亚历克斯·佩尔(Alex Pelle)指出,上次FOMC会议召开以来,很多经济数据的表现都不及预期,最近花旗经济指数(Citi Economic Index)从-2.9大幅降至-22.1。佩尔说:“预计鲍威尔的新闻发布会召开后市场会松一口气,我们认为美联储做出让市场意外的鹰派表态的可能性非常小。”

勒纳认为,从基本面和技术面都可以看出,当前的抛售可能正在接近尾声。上一次标普500指数出现长时间抛售是去年9月,该指数在4275点左右触底,这是一个技术支撑位。

从基本面看,市场对标普500指数成分股公司每股收益的预期为225美元,触及历史新高,根据4275点推导出的市盈率为19倍,虽然低于2020年初以来的水平,但高于标普500指数的长期平均水平。

道琼斯市场数据(Dow Jones Market Data)显示,从平均值来看,历史上标普500指数平均每年出现一次下跌10%的情况,平均每年出现3.4次幅度至少为5%的回落。去年该指数出现过一次幅度在5%的回落,换句话说,与2021年异常低的波动性相比,标普500指数目前的波动情况更接近正常水平。

进入新阶段,做好两位数波动准备

除了美联储转变政策立场、高通胀下上市公司盈利情况存在不确定性和地缘政治风险加大,近期股市大跌还有一个原因是,在经历了长达18个月的大涨后,只要有一丁点负面消息的风吹草动就会引发抛售,市场上出现了一些获利回吐。

一些在2021年赚了不少钱的投资者可能不介意承担一些损失看看接下来会发生什么,目前他们主要关注的问题包括本周美联储会议结束后鲍威尔的讲话,上市公司财报表现,乌克兰冲突,美国秋季中期选举。

《巴伦周刊》认为,这属于一种健康的转向,可以让市场定价和投资者预期更符合货币政策和经济回归正常后的现实。对于拥有多样化投资组合的长期投资者来说,现在不用感到恐慌,股票估值本来就应该出现一些调整,这和公司盈利预期下降或经济前景恶化引发的调整不一样。

目前市场策略师对标普500指数今年年底底点位的普遍预期为5263点,比2022年初高出近10%。不过在此之前,投资者应做好面对两位数波动幅度的准备,在经济增速放缓和货币政策收紧的背景下,波动性上升的美股市场已经进入了一个新阶段。

(文章来源:巴伦周刊)