IPO速递|顺丰同城确定香港上市日期!阿里成基石投资者 IPO定价几何?

新股消息

顺丰同城将于12月14日上市 阿里成为基石投资者

顺丰同城在港交所公告称,拟通过香港IPO发行1.31亿股H股,发售价将不超过每股17.96港元,股票代码9699,预期将于12月14日开始在港交所买卖。

11月29日,北京商报记者从顺丰同城确认,顺丰同城将于12月7日确定最终定价,12月14日在港交所挂牌上市,股票代码为9699.HK。

值得注意的是,阿里巴巴将成为顺丰同城的基石投资者,在市场营销、供应链、物流及配送、软件技术等领域与顺丰同城开展业务合作。

据了解,阿里巴巴将作为战略投资者存在,将不会拥有顺丰同城的董事席位。

凯莱英:H股预计于12月10日在香港联交所挂牌上市

凯莱英11月30日早间公告,公司正在进行申请公开发行境外上市外资股(H股)并在香港联交所主板挂牌上市的相关工作。

公司本次全球发售H股总数为18,415,400股,其中,初步安排香港公开发售1,841,600股,国际发售16,573,800股。

公司本次H股发行的价格区间初步确定为350港元至410港元。

公司H股香港公开发售已于2021年11月30日开始,预计于2021年12月3日结束。公司本次发行的H股预计于2021年12月10日在香港联交所挂牌并开始上市交易。

市场动态

高估值令投资者望而却步 今年近一半大型IPO跌破发行价

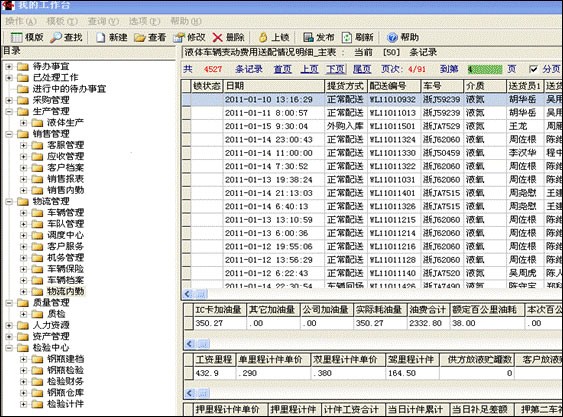

全球股市今年表现出色,标普500指数已经达到了24%的回报率。根据安永的报告,今年迄止,IPO的融资额达到了3300亿美元。不过,一些年内上市的大型公司股价表现却很惨淡。

Dealogic的数据显示,今年在伦敦、印度、纽约和中国香港融资10亿美元或以上的43笔IPO中,有49%(21笔)的交易价格低于发行价。纵向相比之下,在2019年上市的大型IPO中,约33%在上市一年后低于发行价,2020年这一数据为27%。

摩根士丹利今年主导了14笔融资超过10亿的IPO,其中有6家公司股价低于发行价;高盛牵头的13笔IPO中,有9家低于发行价,其中包括美国在线零佣金券商Robinhood。

在2021年的大型IPO中,有一些人们熟知的名字,如英国食品配送应用Deliveroo、燕麦奶生产商Oatly和印度支付巨头Paytm。截至发稿,以上三家均跌破了发行价。它们的疲弱表现让投资者开始怀疑软银和华平投资等股东,以及高盛和摩根士丹利等主要承销商对公司的估值。

Deliveroo股价在第一天暴跌26%,目前仍低于其上市价格。Oatly也一度遭到做空机构的狙击,目前股价交投于历史低位附近。

Paytm在头两个交易日下跌超过40%,录得今年所有大型上市公司中最大的首日跌幅,成为印度股市历史上最糟糕的首秀。这家金融科技集团融资约25亿美元,估值约200亿美元,现在的市值约为150亿美元。

参与Paytm上市的银行家表示,该公司原本打算为印度IPO创造一个新的记录,这反而让保守的长线投资者望而却步。

高盛集团EMEA股权资本市场联合主管Richard Cormack说,“我不同意错误定价的指责。确实是有明显下行的异常值,但IPO广泛来看表现良好。”

Natixis亚太投资银行业务主管Raghu Narain说:“银行家们通常建议发行人不要设定过高的发行目标价,以避免第一天的尴尬下跌。但很多时候,发行人就是想要大张旗鼓。”

投资公司Abrdn的高级投资总监James Thom指出,来自大型投资者的压力是今年大型交易高估值的“很大一部分”原因。在过去十年中,投资者向私募股权基金投入了超过20亿美元,以寻求比公开市场更高的回报率。

根据咨询公司贝恩资本的数据,自2009年以来,美国公共股权回报率已经与美国杠杆收购的回报率相当,约为15%。这导致私募股权基金面临压力,需要更快地回收资金,以继续进行下一笔交易。

(文章来源:哈富资讯)