“水漫”大西洋!欧洲过剩的现金正在涌向已经饱和的美国市场

欧洲市场上的闲钱太多怎么办?不妨来一场跨越大西洋的“旅行”……

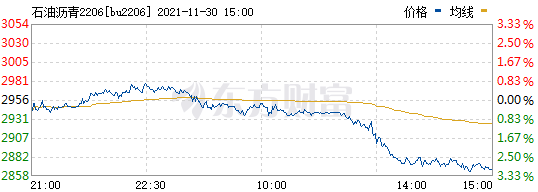

近期货币市场的最新动向显示,越来越多的欧洲闲置资金似乎正在蔓延到美国,而后者本就在焦头烂额地处理自身的现金过剩问题,这进一步扭曲了利率市场上的借贷成本。

分析人士指出,这很可能将会进一步增加隔夜利率的下行压力,并增加对美联储隔夜逆回购(RRP)工具等“安全阀”的需求。目前,美联储隔夜逆回购工具每日的使用量依然持续超过1万亿美元!

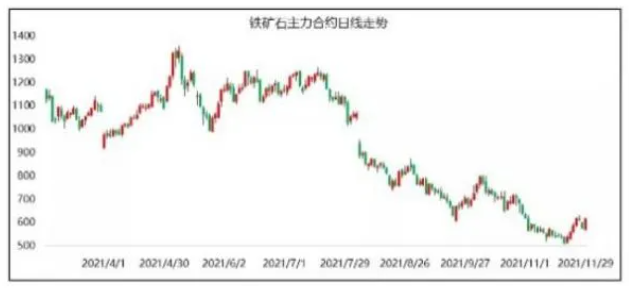

由于欧洲央行天量的债券购买计划和超低利率贷款,欧洲经济中的过剩现金本月早些时候升至了4.5万亿欧元(约合5万亿美元),再加上欧洲各银行正努力使其资产负债表在年底前做好审计准备,这引发了对德国国库券等短期流动性安全工具的抢购。

然而眼下的问题是,此类安全资产的数量远远不够,这已推高了这些资产的价格,并在上周导致欧元区短期融资成本降至了历史新低。

这也令一些欧洲市场人士争先恐后地将现金存放在其他市场,特别是美国。使用三个月期交叉货币基差互换(cross-currency basis swaps)将欧元资产转换为美元的成本,目前已达到了2020年12月以来的最高水平。

过去,该基差互换出现此类走势,通常预示着美国货币市场紧张导致美元短缺,尤其是在年底临近之际。

但眼下,美国市场的低利率和美联储逆回购工具创纪录的使用规模,显然表明情况并非如此。此外,眼下上述基差互换的变动似乎也主要局限于与欧元有关的市场,而在美元-日元基差互换合约方面则没有出现类似的现象,这表明问题的根源很大程度上集中在欧洲。

全球央行在疫情大流行爆发阶段祭出的大规模刺激举措,向金融体系注入了大量现金储备,同时导致市场上的抵押品供不应求。在美国,大部分的过剩现金目前正由美联储的逆回购工具进行回收,但这也并不能解决所有问题。尤其是美国政府近几个月试图通过减少票据发行来维持法定债务上限,已进一步加剧了市场失衡。

欧洲的情况显然更糟,当地政府根本没有足够多的可发行债券,也没有真正相当于美联储隔夜逆回购之类的工具,而且随着银行急于在年底前收缩资产负债表,市场失衡的问题变得更加明显。

瑞士信贷策略师Zoltan Pozsar在上周给客户的一份报告中写道,“如果欧洲现金存放的渠道被堵塞,那么抵押品短缺的影响就会蔓延到外汇互换市场,因为欧元存款人会兑换成美元,将他们的现金存放在更深、更灵活的抵押品市场上。”

在Pozsar看来,眼下的解决办法是欧洲建立自己的机制,帮助将现金转化为抵押品,这可能是由欧洲央行提供类似美联储的隔夜逆回购工具或由央行注入更多债券。

然而,如果没有这些补救措施,目前的风险是压力将继续跨越大西洋,“漫向”美国市场……

(文章来源:财联社)